Михаил Смирнов, генеральный директор консалтинговой компании «Финист»

Активность банков на рынке кредитования малого бизнеса уже не растет. Существующие кредиты не интересны заемщикам, а ситуация с залогами отбивает у банков желание разрабатывать новые продукты.

Рынок кредитования малого бизнеса стагнирует. Отдельные банки, конечно, обращают на себя внимание, декларируя превышение докризисных объемов кредитования. Но это отдельные банки, которые пользуясь глубоким штилем на рынке, на свой страх и риск перетягивают на себя коротенькое и лоскутное одеяло рынка кредитования малого бизнеса. Лидеры рынка уже не стесняются признавать, что объемы кредитования значительно упали – например, по оценкам Сбербанка, спрос на кредитные продукты составляет около 50-60% от докризисного уровня.

По результатам исследований состояния малого бизнеса в середине 2009 года, наши прогнозы снижения спроса были более осторожные – до 30%. Но удивляться нечему. Согласно данным Национального института системных исследований проблем предпринимательства, количество зарегистрированных малых предприятий на 1 июля 2010 года в расчете на 100 тыс. чел. населения сократилось в стране на 5,7% в сравнении с 1 июля 2009 года, сокращение среднесписочной численности занятых составило 3,3%, инвестиций в основной капитал – 15,3%.

Данные ЦБ РФ пока вроде бы указывают на сохранение тенденции к расширению кредитования малого бизнеса – за период с 01.06.2009 по 01.08.2010 объем кредитов, выданных субъектам малого и среднего предпринимательства, вырос с 1,6 трлн. до 2,4 трлн. рублей. Общая задолженность сектора перед банками превысила 3 трлн. рублей.

Рисунок 1. Объемы предоставленных кредитов субъектам малого и среднего предпринимательства и просроченная задолженность, млн. руб.

.jpg)

Данные: ЦБ РФ

Но уже в августе, по словам первого зампреда Банка России Геннадия Меликьяна, кредитование банками нефинансового сектора в августе увеличилось всего на 0,7%.

Начиная с 1 апреля 2009 года, когда ЦБ РФ стал публиковать отдельную статистику по малому бизнесу, рост задолженности сектора перед банками составил всего 22%. Из них 11% приходится на прошлый год, который принято называть кризисным. Логично предполагать, что в «посткризисный» год кредитование должно увеличиться в разы. Однако этого не происходит. А весь прирост задолженности сектора малого предпринимательства может быть объяснен инфляцией, явно превышающей официально дозволенные рамки.

Уповать на то, что в третьем и четвертом квартале банки запустят кредитные фабрики на полную мощность, тоже не приходится. По данным мониторинга «Индекс кредитного благоприятствования развитию малого бизнеса», реализуемого компанией «Финист» и Национальным институтом системных исследований проблем предпринимательства, в сентябре интегральный индекс составил 179 баллов, увеличившись по сравнению с маем текущего года всего на 2%, тогда как за второй квартал текущего года индекс прибавил более 24%.

Индекс отражает настроения крупнейших участников рынка кредитования, их готовность кредитовать малый бизнес. Основные черты такой готовности – открытость для клиентов (доступность информации о кредитовании), динамичность (изменения предложений для клиентов вслед за конкурентами), стремление к совершенствованию (улучшение качества сервиса, активное консультирование). Замедление динамики индекса может указывать на торможение рынка.

Анализ данных мониторинга позволяет следующим образом описать текущие черты стагнации на рынке:

- ухудшение качества консультирования клиентов и менее активная маркетинговая работа указывают на снижение заинтересованности в притоке новых клиентов;

- менее быстрое снижение ставок кредитования, чем в предыдущий период (отдельные банки, наоборот, стали поднимать ставки в связи с сохраняющимися рисками кредитования и инфляционной угрозой).

Наибольший «провал» зафиксирован в качестве консультирования. Показатель качества консультирования является индикатором уровня организации и контроля продаж в банке. От того, насколько удачно маркетинговые разработки были внедрены в сети банка, как происходит консультирование клиентов, зависят и позиции банка на рынке. При этом, в отличие от кредитной политики, во многом определяемой требованиями надзорных органов и конъюнктурой на финансовых рынках, организация продаж достаточно доступна для управленческих воздействий.

В сентябре показатель качества консультирования снизился сразу у нескольких игроков, что было обусловлено изменениями в системе обслуживания клиентов (Промсвязьбанк, Юниаструм банк), изменениями в квалификации персонала (МДМ-банк) и организации продаж кредитных продуктов (Интеза). Эти изменения оказались не в пользу клиентов.

Маркетинговая активность банков (работа в интернете, маркетинговые и рекламные акции, разработка и продвижение новых кредитных программ) не снизилась, но, в отличие от весеннего мониторинга, уже и не растет столь быстрыми темпами.

В сентябре 2010 года показатель маркетинговой активности составил 67 баллов, увеличившись всего на 5% к маю 2010 года (с начала мониторинга он вырос всего на 14%, показав худшую динамику в сравнении с показателями кредитной политики и качества консультирования - 30% и 48% соответственно).

Основным оружием банков в борьбе за заемщиков остается кредитная политика (прежде всего, процентные ставки), тогда как необходимость маркетинговых усилий большинством банков, по-видимому, оценивается как низкая.

Вместе с тем, именно маркетинговые усилия позволяют более успешно бороться за немногочисленных заемщиков тем банкам, которые рапортуют о росте кредитного портфеля. Кроме того, как показывают данные мониторинга, процентная ставка у банков с высокой маркетинговой активностью на 1,4% выше, чем у банков, игнорирующих маркетинг.

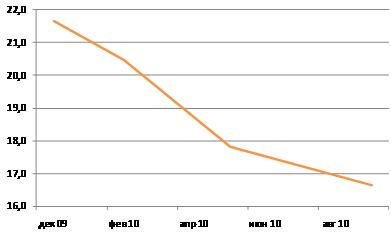

Впрочем, и процентная ставка как средство конкурентной борьбы теряет свое преимущество. Пока снижение базовых ставок продолжается (по данным мониторинга, средняя индикативная ставка по годовым кредитам, с учетом комиссий за выдачу и обслуживание кредита, для банков ТОП-20 составила в сентябре 16,7%, снизившись на 1,1% в сравнении с майским показателем), но оно уже компенсируется за счет ужесточения требований к заемщикам в части залогов. Повышение средней ставки кредитования зафиксировано для Росевробанка, Юниаструм банк и банка Интеза.

Дальнейшее снижение ставок маловероятно в силу сразу нескольких причин. Во-первых, ликвидность банков, сформированная в период кризиса, достаточно дорога. Во-вторых, растущие инфляционные и девальвационные ожидания. Да и ЦБ РФ больше не дает сигналов к снижению ставки – ставка рефинансирования остановилась на уровне 7,75%.

Рисунок 2. Индикативные ставки кредитования (кредиты на срок 12 месяцев) банки ТОП-20, % годовых

Данные: Индекс кредитного благоприятствования развитию малого бизнеса

Примечание: Под индикативной ставкой кредитования называется средняя ставка (с учетом единоразовых комиссий за выдачу и обслуживание кредита), декларируемая при обращении в банк потенциального клиента. В действительности ставка может отличаться от приводимой в зависимости от специфики заемщика, непредвиденных расходов по обслуживанию кредита и т.п. При исследовании организатор прилагает усилия для обеспечения единообразия условий обращений в исследуемые банки.

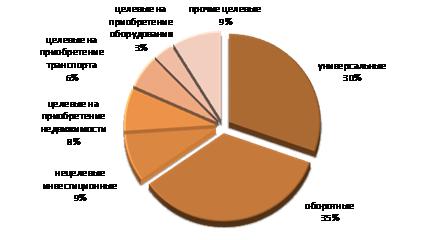

Текущая проблема связана не столько со ставками, которые находятся уже на докризисных уровнях, а в управлении линейкой кредитных продуктов. Анализ 115 кредитных программ у банков ТОП-20 показывает, что в предложении преобладают оборотные (до 35% всех программ) и универсальные (еще 30%) программы, которые являются преимущественно краткосрочными. Целевые долгосрочные программы занимают пока незначительное место в продуктовых линейках банков, а у многих банков и вовсе отсутствуют. Таким образом, существующие кредиты – это преимущественно кредиты оборотные, на короткий срок, которые зачастую стали выдаваться еще и под залог основных фондов, что противоречит самой сути такого кредита.

Рисунок 3. Структура кредитных программ банков ТОП-20

Данные: Индекс кредитного благоприятствования развитию малого бизнеса

Фактически банки предлагают большинству клиентов деньги «до зарплаты», которые не помогают развивать бизнес, а отнимают у него драгоценную маржу. На большинстве товарных рынков стагнация и расширение оборота компаний без инвестиций сегодня не возможно. К тому же, очевидно, что состоятельные компании в период стагнации балансируют свои финансовые потоки так, чтобы обходиться без лишних расходов, в т.ч. процентных. Наращивать закупки они не будут, поэтому и не идут в банк за оборотным кредитом. А инвестиционных кредитов им не предлагают.

Но в такой период пользоваться оборотным кредитом будет либо тот, кто рискует (и может выиграть), либо тот, кто проигрывает и пытается удержаться за соломинку. Эти клиенты опасны для банка, о чем свидетельствует и рост проблем со всеми (!) видами залогов – не важно, товары ли это в обороте, или недвижимость.

Собственно ужесточение требований к залогам оправдывается именно высокими рисками. Так, если вернуться к данным ЦБ РФ, с 01.04.2010 уровень просрочки по сектору вырос в 1,5 раза, достигнув 9% от задолженности.

Однако вместо того, чтобы изменить подходы к обеспечению кредитования, банки идут на сомнительные новации. Уже упоминалось, что товары в обороте отдельные банки как залог вообще не рассматривают, не смотря на то, что значительная часть их продуктовой линейки представлена оборотными кредитами для торговых компаний.

Нет сомнений в том, что товары в обороте – это слабый залог. Но не стоит ждать, что будет много желающих предоставить недвижимость в залог за короткий и небольшой кредит. Тем более, что за время оформления залога потребность в кредите может просто исчезнуть.

Однако банки пока не демонстрируют большого желания разбираться в специфике бизнеса клиента, предложив ему сугубо отраслевой продукт. Торговля компьютерами существенно отличается от торговли текстильными товарами. Еще более серьезные различия с производственными отраслями. Отсутствие в банке информации об особенностях финансовых и товарных потоков в отрасли не позволяет банку правильно оценить риски – складской бизнес зачастую будет оцениваться также как и торговый. Но если в первом маржа собственника почти равна выручке, то во втором – маржа будет составлять 5-6% от выручки. Вещи очевидные, но практика показывает, что не многие банки вникают в эти нюансы.

Важный момент, что фокусируясь на отраслевых продуктах, банк становится экспертом в этом бизнесе. Его компетенция уже позволяет уменьшить число требований к бизнесу, определив только критические аспекты для конкретного бизнеса. Снижают риски кредитования, сроки рассмотрения заявок, растет бизнес клиентов и их лояльность к банку… Увы, это пока далекий идеал.

Жилая недвижимость как дополнительный залог, предоставляемый собственниками бизнеса, достаточно популярен среди банков. Вместе с тем, в отдельных банках (например, Банк Москвы) она относится в высокорисковым объектам залога, в т.ч. из-за сохраняющейся неопределенности в отношении выселения должников. При этом требования банков к использованию объектов недвижимости после выдачи кредита существенно различаются – одни банки обязывают заемщика выписываться с объекта, предоставленного в залог, другие указывают, что рассматривают в качестве залога только те объекты, где прописаны дети заемщика.

Такая противоречивая политика в отношении самого «надежного» залога однозначного говорит о наличии системных проблем с обеспечением. Эти проблемы были видны и раньше, однако изменения в законодательстве, вступившие в силу в 2010 году, выбили у банков из-под ног почву почти в буквальном смысле.

Например, выдавая кредит под залог недвижимости (а это 8% от всех кредитных программ 20 крупнейших банков) банки, как правило, прибегают к услугам аккредитованных оценочных компаний. Их сотрудники выезжают на место и, в рамках текущих ставок, максимум могут подтвердить наличие объекта на местности, не углубляясь в соответствие его положения кадастровым документам, а также условиям территориального планирования. Но именно последние определяют действительную стоимость и, что не менее важно для банка, ликвидность объекта.

Фактически, значительная часть залогов недвижимости у банков – это фантомы равнозначные тем же товарам в обороте, понять стоимость которых одним выездом «эксперта» невозможно. Для многих заемщиков кредит под залог такой недвижимости с непонятной ценой и ликвидностью, но понятными проблемами, обусловленными нарушениями законодательных норм при строительстве, является неплохим шансом выйти из проекта «с деньгами».

Термин «скрытая продажа» все более популярен среди банкиров. Однако технологии работы с залогами в основном не совершенствуются (нельзя же к улучшениям отнести рост дисконтов). Разобщенность клиентских и юридических служб банков лишь усугубляет эти проблемы.

Очевидно, что в сложившейся ситуации вина не только банков. Массовые сигналы недееспособности защиты прав кредиторов были зафиксированы еще осенью 2008 года, когда крупные контрагенты стали «зажимать» малые компании, задерживая выплаты по контрактам, ссылаясь на чрезвычайные условия. Тогда, в пылу борьбы с кризисом, власти не придали значения этому – лишь бы промышленный гигант продолжал платить зарплату работникам. Но теперь, когда данная проблема стала головной болью банков, в том числе и системообразующих, не заметить ее уже нельзя.