МСП Банк

АНАЛИТИЧЕСКИЙ ЦЕНТР

Январь 2013

Рынок кредитования МСП

Рынок кредитования МСП: ТОП-30

Программа ОАО «МСП Банк» на рынке кредитования

География Программы и рынка кредитования МСП

Направления кредитования

.jpg)

Как мы отмечали ранее, несмотря на активный рост кредитного портфеля МСП за последние 12 месяцев, его доля на российском рынке кредитования снизилась почти на 0,6 п.п. и составила 16,54%. В значительной мере это объясняется трудностями в оценке рисков МСП в связи со снижением прозрачности их деятельности из-за «ухода в тень» после повышения ставок по взносам в фонды социального страхования.

.jpg)

Банкам в этой ситуации проще и безопаснее работать с сегментами, в которых можно провести адекватную оценку рисков или подобрать удобный залог – крупным бизнесом и физическими лицами

Следует отметить бурный рост сектора кредитования физлиц: за последние 12 месяцев он прибавил 41,7%, более чем в 2 раза опередив по темпам прироста сегмент кредитов МСП. Впрочем, этот рост остается на уровне около 40% в год и можно ожидать снижения его темпов в связи с решением ЦБ о повышении уровня отчислений в резерв по кредитам физлицам. Эта инициатива может в среднесрочной перспективе повлечь рост доли сектора кредитования МСП.

РЫНОК КРЕДИТОВАНИЯ МСП

В ноябре позитивные тенденции в секторе в целом сохранились – он рос вместе с остальным рынком: к 01.12 задолженность выросла на 1,63% и составила 4,47 трлн рублей, а объем выданных за месяц кредитов составил 638 млрд рублей.

Общий объем кредитов, выданных за 11 месяцев 2012 года составил 6,18 трлн рублей – на 16,3% больше, чем за аналогичный период 2011 – темп прироста несколько увеличился (месяцем ранее он составлял 16,2%).

Если тенденция сохранится и объем новых кредитов будет расти такими же темпами, то по итогам 2012 года будет выдано около 7 трлн рублей.

Просроченная задолженность немного прибавила в абсолютном выражении – около 2,5 млрд рублей, а ее доля в портфеле незначительно снизилась до уровня в 8,9%.

Как можно заметить из графика, объемы выданных кредитов сектору МСП росли практически непрерывно с мая 2009 до середины 2012, при этом значительное влияние на этот показатель оказывает фактор сезонности. Объемы кредитов, выданных по итогам января и мая, стабильно оказываются ниже показателей предыдущих месяцев, что во многом объясняется общим снижением экономической активности, связанным с особенностями календаря общегосударственных праздников.

В последнем квартале наметился небольшой спад в динамике прироста объемов выдаваемых кредитов, связанный в основном с ситуацией на рынке ликвидности, нестабильностью в еврозоне и оттоком капитала в менее рисковые сектора кредитования.

.jpg)

Приведенный на графике показатель – отношение объема прироста портфеля за период к объему выданных кредитов – позволяет в некоторой степени оценить долгосрочность выдаваемых на рынке кредитов. Как видно из графика, доля эта достаточно низкая - так, в целом за 2011 год портфель вырос лишь на 4,9 трлн рублей при объеме выдач в 33,9 трлн рублей (доля составила 14,6%).

Столь низкий показатель позволяет судить о недостаточном объеме на рынке долгосрочной ликвидности, и необходимости искать пути решения этой проблемы. При этом, относительно высокие соотношения в целом по рынку в последние годы обеспечены, в основном, взрывным ростом кредитования физических лиц – потребительские кредиты в основном предоставляются на срок свыше 1 года, а ипотечные – на срок до 30 лет.

.jpg)

По итогам октября доля банков из ТОП-30 в совокупном портфеле задолженности продолжила падать и составила 60,1%. При этом уровень просрочки в этой группе остается на довольно высоком уровне и составляет 12,1% портфеля.

Небольшие и средние банки в ноябре показали рост портфеля на 2,2%, доля просроченной задолженности немного снизилась до уровня в 4,1%. В целом же с начала 2011 года она сократилась более чем на 1,2 процентных пункта.

При этом, при сохранении проблем на рынке ликвидности можно ожидать увеличения присутствия банков из ТОП-30 на рынке кредитования МСП - для них открыто больше источников фондирования, как на межбанковском рынке, благодаря наличию рейтингов, так и от населения, благодаря развитой филиальной сети и активной рекламной политике. У небольших банков, напротив, ресурсы очень ограничены, и они будут стараться в первую очередь повышать качественные характеристики портфеля.

ПРОГРАММА МСП БАНКА НА РЫНКЕ КРЕДИТОВАНИЯ

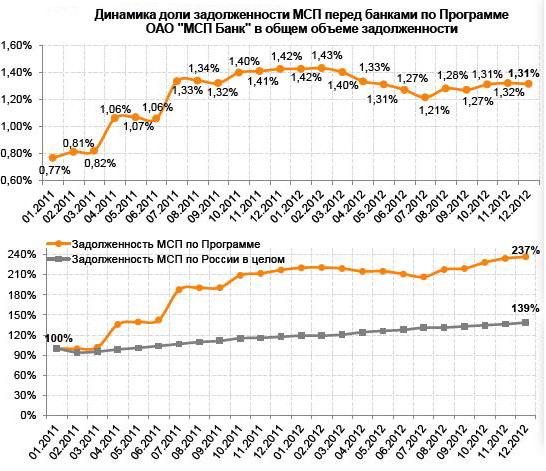

Доля Программы Банка в общем объеме кредитования за 2011 год выросла более чем в 1,8 раза. В конце 2011 и в начале 2012 года она стабилизировалась на достигнутом уровне, а с начала марта началось ее постепенное снижение в связи с плановой амортизацией портфеля кредитов, выданных предприятиям торговли.

По итогам июля тренд сменился – и портфель кредитов, и доля на рынке начали расти благодаря запуску новых продуктов для кредитования модернизационных и инновационных проектов МСП.

Темпы роста объема Программы Банка в значительно превышают рыночные – объем задолженности МСП перед банками-партнерами ОАО «МСП Банк» вырос на 137% с начала 2011 года, рынок за этот же период прибавил лишь 39%.

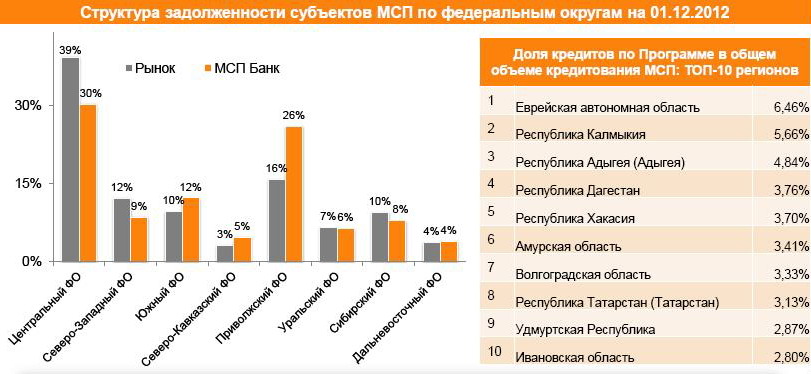

ГЕОГРАФИЯ ПРОГРАММЫ И РЫНКА КРЕДИТОВАНИЯ МСП

Особое внимание при разработке продуктов ОАО «МСП Банк» уделяет стимулированию поддержки в регионах со сложной экономической обстановкой и низким уровнем развития МСП. Такой подход позволяет ОАО «МСП Банк» более равномерно распределять средства государственной поддержки между регионами по сравнению с другими банками, кредитующими субъектов МСП в основном в Центральном федеральном округе (39%)