Евразийский институт конкурентоспособности

СОДЕРЖАНИЕ

1 КРАТКИЕ ВЫВОДЫ

2 КАЧЕСТВО УСЛОВИЙ ДЛЯ РАЗВИТИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА В РЕГИОНАХ И ГОРОДАХ-МИЛЛИОННИКАХ: ИНДЕКС ОПОРЫ

3 Общие результаты опроса руководителей предприятий производственого малого и среднего бизнеса в росийских регионах

4 Доступ к финансировани ю для производственого малого и среднего бизнеса

5 ОПИСАНИЕ И МЕТОДОЛОГИЯ ПРОЕКТА

6 ПРОФИЛИ РЕГИОНОВ

Как работают профили регионов и городов

Архангельская область

Белгородская область

Владимирская область

Волгоградская область

Воронежская область

Иркутская область

Калининградская область

Калужская область

Краснодарский край

Красноярский край

Ленинградская область

Липецкая область

Москва

Московская область

Мурманская область

Нижегородская область

Новгородская область

Новосибирская область

Омская область

Оренбургская область

Пермский край

Приморский край

Республика Башкортостан

Республика Бурятия

Республика Татарстан

Ростовская область

Рязанская область

Самарская область

Санкт-Петербург

Свердловская область

Ставропольский край

Томская область

Тульская область

Тюменская область

Ульяновская область

Хабаровский край

Челябинская область

Чувашская Республика

Ярославская область

7 ПРОФИЛИ ГОРОДОВ-МИЛЛИОННИКОВ

Волгоград

Екатеринбур

Казань

Москва

Нижний Новгород

Новосибирск

Омск

Ростов-на-Дону

Самара

Санкт-Петербург

Уфа

Челябинск

8 О СОЗДАТЕЛЯХ ОТЧЕТА

Краткие выводы

- Статистика показывает, что по сравнению с другими странами российский малый и средний бизнес в обрабатывающем производстве недостаточно развит. Тем не менее согласно результатам нашего опроса, несмотря на проявление кризисных факторов и наличие многочисленных барьеров для ведения бизнеса, российские малые и средние компании в секторе обрабатывающих производств смотрят в будущее с оптимизмом. Три четверти участников опроса – производственных МСБ – дают неплохие оценки нынешнему положению дел в их компаниях. Кроме того, большинство опрошенных считают российские регионы в целом благоприятным местом для ведения бизнеса, однако видят серьезные барьеры на пути организации нового бизнеса. Для государственной политики наступает самое подходящее время поддержать оптимизм МСБ реальными улучшениями.

- Для того чтобы легче было открывать и развивать бизнес, в регионе важно повышать качество предпринимательского климата. Предпринимательский, или бизнес-климат, в регионе представляет собой совокупность условий, влияющих на возникновение и рост бизнеса, это своего рода среда, в которой рождается и растет компания. Результаты исследования указывают на слабые места в создании предпринимательского климата для производственных компаний-МСБ в почти 40 российских регионах. И при анализе по отдельным факторам, а также при международных сопоставлениях картина получается далеко не безоблачная.

- Ситуация с землей и недвижимостью для компаний выглядит не очень привлекательно. В вопросах приобретения или аренды земельных участков и производственных помещений каждый второй производственный бизнес сталкивается как минимум со значительными трудностями. Несколько лучше обстоит дело с доступностью складских помещений, но и здесь значительные трудности отмечают треть опрошенных. Проблемы при поиске офисных помещений испытывает уже только каждый пятый.

- Транспортно-логистическая и коммуникационная инфраструктура в большей степени соответствует потребностям производственного малого и среднего бизнеса. Около 30% компаний видят в транспортной инфраструктуре региона «достаточно много» недостатков или вовсе отмечают, что потребностям их бизнеса она «вообще не соответствует». Однако аналогичные жалобы на низкое качество логистической инфраструктуры и на низкую доступность выставочных помещений звучат в два раза реже, а тарифы на Интернет слишком высокими считает только каждый пятый из опрошенных.

- Значительные препятствия для развития малого и среднего бизнеса в обрабатывающем производстве есть в сфере энергетической инфраструктуры. Для большинства компаний новые подключения к энергосети недоступны, и, хотя качество электроснабжения они редко называют низким, в абсолютном большинстве случаев тарифы на электроэнергию для них слишком высоки, а почти для каждой пятой компании «существенно ограничивают развитие бизнеса».

- Доступность производственного персонала для МСБ крайне низкая, и для многих компаний это очень большая проблема. Лишь каждая третья компания не испытывает существенных проблем с поиском квалифицированных инженеров и технических специалистов, и лишь каждая пятая относительно легко может подобрать для себя квалифицированных рабочих. Даже с поиском персонала для непроизводственных подразделений у четвертой части компаний возникают значительные трудности.

- Финансовые ресурсы не вполне доступны малым и средним производственным компаниям. Тех, кому краткосрочное финансирование найти достаточно легко, все же большинство. Но найти без особых проблем дополнительное финансирование на период более трех лет смогут лишь около трети опрошенных. На вопрос о доступности финансирования в регионе из венчурных фондов вообще отвечают лишь около половины компаний, и на каждого респондента, считающего такое финансирование вполне доступным, приходится шестеро тех, кто считает совершенно иначе.

- Пятая часть опрошенных производственных малых и средних компаний считают, что в их регионах административных барьеров не существует. Большинство из числа остальных отметили, что такие барьеры «не слишком обременительны для бизнеса» и что к ним можно приспособиться. Однако треть компаний считает их бременем настолько тяжким, что приспособиться к нему не получается.

- Многие из тех, кто сталкивается со стандартами, лицензированием, таможенными процедурами, не считают их проблемными, а качество работы налоговых органов многие предприниматели из числа производственников оценивают как достаточно высокое. Вместе с тем только 32% опрошенных руководителей утверждают, что проверяющие инстанции никогда не создают проблем для развития бизнеса. А каждый пятый говорит о том, что они делают это достаточно часто или постоянно и что «проверки не дают бизнесу жить и развиваться». При этом и проверяющие инстанции, и правоохранительные органы создают проблемы для МСБ чаще, чем криминал.

- Очень распространенным и обременительным для развития МСБ явлением в России является коррупция. Среди тех, кто не отказывался от обсуждения данной темы, мнения о ее бремени разделяются, но лишь 13% заявляют, что «коррупции в регионе не существует». Такая же доля – 13% респондентов – откровенно признают, что их компании практикуют неформальные выплаты чиновникам. Около четверти опрошенных считают коррупцию обычным явлением в их регионе в таких сферах, как доступ к госзаказу, прохождение проверок, получение земли, подключение к инфраструктуре, получение господдержки. Но те, кто с ними не согласен, не всегда оказываются в большинстве, так как до половины, а иногда и больше половины опрошенных от ответа на подобные вопросы отказывались. Позитивно то, что ситуация в регионах не одинакова и что есть в России места, несколько более свободные от коррупции.

- Каждая четвертая компания среди производственных МСБ использует устаревшее оборудование. Причины у этого могут быть разные, но если потребуется обновить оборудование, то с поиском его поставщиков, скорее всего, проблем не возникнет. С поиском поставщиков комплектующих и бизнес-услуг компании в целом также не испытывают сложностей.

- Сбыт продукции представляет для компаний некоторую проблему: для многих доступ к каналам дистрибуции так или иначе ограничен.

- В рейтинге препятствий для развития производственного малого и среднего бизнеса первые места занимают низкая доступность персонала, высокий уровень налогов и низкая доступность финансирования.

- Для решения проблем малого и среднего бизнеса региональные и городские власти реализуют программы его поддержки. Участвует в таких программах в среднем каждая четвертая компания. Участники в основном высоко оценивают эффективность программ. Углубленный анализ темы финансирования компаний позволяет сделать ряд выводов и ответить на вопрос о том, что же ограничивает его доступность.

- Лишь одна форма решения финансовых проблем – заимствования у друзей и родственников и у других компаний (кроме поставщиков) – пользуется в России более высокой популярностью, чем в Евросоюзе. Наиболее распространенные в Евросоюзе формы заемного финансирования, такие как овердрафт и кредитная линия, покупка в рассрочку/лизинг, а также коммерческое кредитование, используются российскими производственными МСБ вдвое или вчетверо реже. И это отчасти объясняет, почему в России в половине случаев размер займа не превышает миллиона рублей и почему типичная сумма займа в России вчетверо меньше, чем в странах Европы.

- И все же самая популярная в России форма кредитования – банковская. Четверть опрошенных компаний из числа производственных МСБ подали хотя бы одну заявку на получение банковского кредита за первую половину 2012 г. При этом более чем в половине случаев заявка была удовлетворена в полном объеме и лишь в 17% случаев она была отклонена банком. Но даже при этом в России такие заявки отклоняются в полтора раза чаще, чем в странах Евросоюза.

- Ключевым препятствием для получения заемного финансирования почти половина производственных МСБ считает слишком высокие ставки по кредиту. На втором месте – проблема залога. И лишь 11% опрошенных в России производственных МСБ не видят препятствий для привлечения финансирования, в то время как в странах ЕС таких компаний в три раза больше.

Качество условий для развития малого и среднего бизнеса

в регионах и городах-миллиониках: индекс опоры

Индекс условий для развития МСБ

Вклад МСБ в развитие производства

В этом году респондентами исследования стали преимущественно производственные компании. И этому есть объяснение.

В то время как обрабатывающее производство расцветает в Китае, в восточноевропейских странах тоже создаются новые рабочие места. В России, напротив, за последнее десятилетие страна потеряла 2 млн рабочих мест в обрабатывающем производстве.

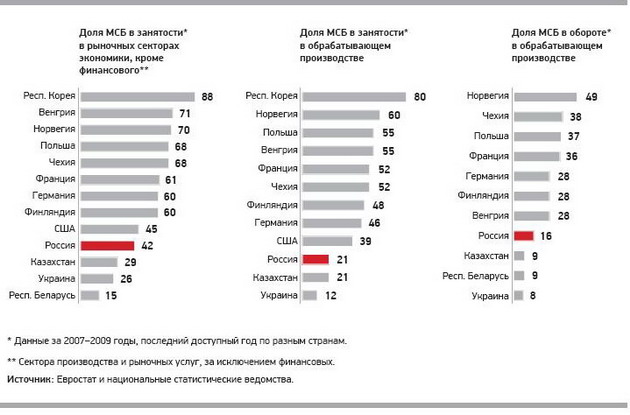

Для успеха в развитии производства важно наличие как сильных крупных предприятий, так и активного, упорного в снижении издержек и нахождении инновационных решений малого / среднего бизнеса. Крупный бизнес обеспечивает устойчивость системы и поддерживает ключевые направления технологического развития, малый бизнес помогает крупным предприятиям более гибко работать и находить инновационные решения «на стыке» основных технологических направлений. Малый и средний бизнес играет также важную роль в формировании конкурентоспособных кластеров, без их участия невозможна реструктуризация действующих промышленных предприятий. Именно в секторе МСБ могут активно создаваться новые рабочие места. Но пока в России вклад МСБ и в занятость, и в денежный оборот вдвое меньше, чем в США, во Франции или в Польше (см. рис. 1.1).

Рисунок 1.1

Вклад малого и среднего бизнеса в экономику

Можно выделить три основных фактора, влияющих на развитие в стране малого и среднего бизнеса и повышение его доли в экономике и в производстве: 1) условия спроса, 2) специфика отраслевой структуры, 3) предпринимательский, или бизнес-климат. Последний фактор – предпринимательский климат – в большей степени, чем первые два, может определяться проводимой экономической политикой.

Бизнес-климат можно улучшать не только усилиями федеральной власти, но и на местах. Для этой практической цели наш отчет содержит рейтинги регионов и крупнейших городов по интегральному Индексу качества условий для развития МСБ в обрабатывающем производстве.

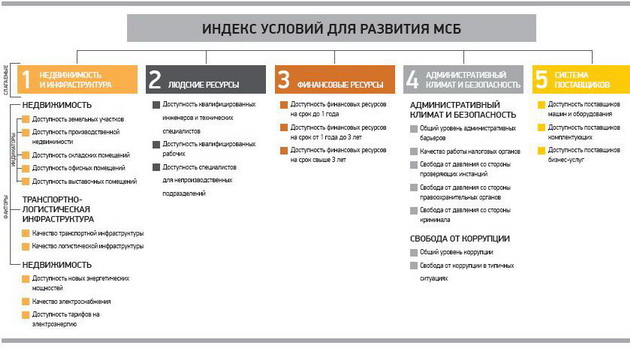

Структура Индекса условий для развития МСБ

При расчете Индекса, который представляет собой интегральную оценку качества условий для развития МСБ в секторе обрабатывающих производств, были использованы показатели, представленные на рисунке 1.2. Индекс включает в себя 5 слагаемых, каждое из которых входит в его состав с равным весом:

- недвижимость и инфраструктура;

- людские ресурсы;

- финансовые ресурсы;

- административный климат,

безопасность и коррупция; - система поставщиков.

Слагаемые состоят из индикаторов. Всего в формировании Индекса участвует 26 индикаторов, все индикаторы представляют собой данные, полученные в результате опроса руководителей компаний.

Рисунок 1.2

Структура Индекса условий для развития малого и среднего

бизнеса в секторе обрабатывающих производств

Рейтинг 39 регионов

На рисунке 1.3 показан рейтинг 39 регионов по Индексу условий для развития малого и среднего бизнеса1. Полоски, соответствующие регионам, раскрашены в три цвета. Зеленый цвет означает, что регион входит в первую треть лидирующих регионов. Желтым цветом отмечены регионы, занимающие серединное положение в рейтинге между регионамилидерами и отстающими регионами. Красный цвет означает, что регион находится в группе отстающих по интегральному индексу.

На рисунке 1.4 показаны цифровые результаты: место каждого региона по отдельным слагаемым Индекса, а также специальный знак для иллюстрации общей ситуации – «светофор», цвет которого соответствует одной из трех позиций региона.

Зеленый цвет – регион входит в число 13 лидирующих регионов по этому показателю.

Красный цвет – регион находится в группе 13 самых отстающих регионов по этому показателю.

Желтый цвет – регион занимает серединное положение по данному показателю между лидирующими и отстающими регионами.

Первое место в рейтинге занимает Московская область. Анализ позиций области по отдельным слагаемым подтверждает справедливость лидерства этого региона по качеству условий для развития малого и среднего бизнеса в производстве. По трем из пяти слагаемых общего рейтинга – «Недвижимость и инфраструктура», «Людские ресурсы» и «Система поставщиков» – область занимает уверенные первые места среди всех регионов индекса. Еще по двум слагаемым область также занимает лидирующие, но не первые позиции, уступая первенство по слагаемому «Финансовые ресурсы» Краснодарскому и Ставропольскому краям и Челябинской области, а по слагаемому «Административный климат, безопасность и коррупция» – Белгородской области. Сложно назвать эти стороны предпринимательского климата Московской области ее «слабыми местами», тем не менее в перспективе региону очень важно сосредоточить свое внимание на улучшении доступности финансовых ресурсов для производственных компаний и на бескомпромиссной борьбе за безопасность для бизнеса и снижение коррупционных барьеров.

Важно помнить, что одной из основных причин привлекательности Московской области является близость к Москве и возможность использовать качественные ресурсы с более низкими издержками по сравнению с московскими компаниями. Например, при более низком уровне издержек на оплату труда по сравнению с московскими компаниями предприниматели Подмосковья имеют не менее широкие возможности для поиска персонала, которые постоянно расширяются за счет миграционного притока из других российских регионов, при этом уровень зарплат ниже по сравнению с Москвой. Также подмосковные компании пользуются доступом к финансовым ресурсам и поставщикам, сконцентрированным в Москве, и при всем том их издержки, связанные с недвижимостью и инфраструктурой, являются более низкими.

Здесь также важно отметить, что в рамках исследования оценивались не некие «абсолютные» параметры, а соответствие определенных факторов реальным потребностям бизнеса в данном регионе (или городе). Это означает, в частности, что в Московской области недвижимость и инфраструктура, а также людские ресурсы для производственных предприятий МСБ в большей степени соответствуют их потребностям по сравнению с другими регионами.

Занимающая вторую строчку Челябинская область ни по одной из составляющих индекса не является лидером. Даже своему «серебряному» уровню (также 2-е место) она соответствует только по слагаемому «Система поставщиков». По людским и финансовым ресурсам область занимает 3-е место, по уровню административных барьеров и доступности и качеству недвижимости и инфраструктуры для производственных малых и средних компаний – лишь 7-е место. Но за счет того, что ни по одному из слагаемых Челябинская область не имеет ни одного явного провала, в сумме она и занимает 2-е место в общем рейтинге. Этот результат тем более интересен, что областная столица – город Челябинск – занимает относительно низкие позиции в рейтинге городов

3-е место в рейтинге заняла Самарская область. Область имеет явный провал – 15-е место по слагаемому «Административные барьеры, безопасность и коррупция». По остальным слагаемым область занимает высокие позиции в рейтинге. В том числе по людским ресурсам – 2-е место, по недвижимости и инфраструктуре для производственных МСБ – 3-е место, по доступности поставщиков оборудования, комплектующих и бизнес-услуг, а также по доступности финансовых ресурсов – 6-е и 7-е места соответственно. Это и обеспечивает ей итоговое 3-е место.

Три региона, лидирующие в рейтинге, имеют много общего: это регионы с большой численностью населения, достаточно устойчивой экономической ситуацией, относительно развитой инфраструктурой. Однако они достаточно сильно отличаются друг от друга по отраслевой структуре экономики и по географическому положению. Столь же велики различия и между остальными регионами, попавшими в «десятку лидеров». С другой стороны, многие регионы с сопоставимой численностью населения, развитой экономикой, качественной инфраструктурой не только не вошли в число лидеров рейтинга, но даже, напротив, оказались его аутсайдерами, например Ленинградская и Нижегородская области.

Свое место в «десятке лучших» нашли совершенно разные регионы: и имеющие города-миллионники Самарская и Челябинская области, и Республика Башкортостан, и обладающий большим внутренним потребительским рынком Краснодарский край, и одна из наиболее богатых в России и в мире Тюменская область, и куда менее богатый, но активно борющийся за свое развитие Ставропольский край, и два региона Черноземья, успешно диверсифицировавших свою экономику, – Белгородская и Липецкая области, и активно индустриализующаяся Калужская область. Это показывает, что практически любой регион может обеспечить хорошее качество условий для производственного малого бизнеса, с какими бы проблемами это ни было связано. Хорошо это видно на примере Калужской области, которая имела серьезные объективные проблемы в развитии МСБ и смогла тем не менее их преодолеть.

Перечень регионов, замыкающих Индекс, не менее интересен, чем список лидеров. Для Бурятии 30-е место не может считаться низким: регион удален от всех основных российских рынков, имеет достаточно слабо развитию инфраструктуру, численность населения небольшая, доходы населения невысокие – в такой ситуации развитие МСБ в производственном секторе имеет естественные ограничения. Важно отметить и заслуги Бурятии, которая занимает достойное место в тройке лидеров по административному климату.

Рисунок 1.3

Индекс условий для развития малого и среднего бизнеса в секторе обрабатывающих производств: рейтинг 39 российских регионов

Во многом схожа с примером Бурятии и сложная ситуация в Иркутской области. Относительная географическая изоляция региона не способствует развитию малого и среднего бизнеса в обрабатывающем производстве. Однако низкие места в рейтинге область занимает и по таким слагаемым, которые с географическим положением никак не связаны: по «Административному климату, безопасности и коррупции» регион занимает предпоследнее 38-е место.

Рисунок 1.4

Результаты оценки условий для развития малого и среднего бизнеса в секторе обрабатыва ющих производств: ре йтинг 39 росийских регионов

Низкие места Москвы (37-е) и Санкт- Петербурга (35–36-е) в значительной мере могут быть объяснены сверхвысокой концентрацией экономической активности и высоким уровнем конкуренции компаний за ресурсы развития. Не вызывает сомнений, что в этих городах сконцентрированы самые квалифицированные кадры для производственных отраслей, наиболее доступны поставщики, хорошо развита необходимая инфраструктура, наиболее доступно финансирование всех видов. Однако и уровень развития МСБ в российских столицах, и интенсивность конкуренции между малыми предприятиями за ресурсы таковы, что «предложение» инфраструктуры и прочих факторов совершенно не удовлетворяет требованиям производственных МСБ. Это ограничивает рост малых и средних компаний. В такой ситуации властям этих городов-мегаполисов необходимо определить приоритетные отраслевые секторы, в которых потенциал роста МСБ наибольший, и разработать для них сфокусированные программы поддержки.

Отчасти понятна и низкая позиция Ярославской и Ульяновской областей. Данные регионы сконцентрировались на привлечении крупного иностранного бизнеса и достигают в этом направлении определенных успехов. Как обычно случается в такой ситуации, это вызывает у малых производственных компаний проблемы с доступностью качественных людских ресурсов.

Но вот позиции Нижегородской и Ростовской областей и Хабаровского края – это показатель серьезных проблем в развитии малого и среднего бизнеса, на которые необходимо обратить самое пристальное внимание. Эти сравнительно развитые российские регионы по всем слагаемым находятся в нижней трети рейтинга.

Наконец, своеобразным «зеркальным отражением» позиций лидера рейтинга – Московской области – является 34-е место Ленинградской области. Относительно низкое качество предпринимательского климата пока не позволяет ей реализовать простую успешную модель развития малого и среднего бизнеса в производстве за счет доступа к рынку мегаполиса с меньшими издержками. Вероятно, достичь успехов в развитии МСБ в производстве можно было бы лишь при условии значительных улучшений по таким слагаемым, как «Недвижимость и инфраструктура», «Административный климат, безопасность и коррупция» и «Система поставщиков».

Нельзя не отметить низкую позицию Новосибирской области. По всей видимости, ситуация в регионе схожа с ситуацией, которая наблюдалась в Калужской области в 2007– 2008 годах: сосредоточившись на создании благоприятных условий для развития крупного бизнеса и привлечении крупных инвесторов, региональные власти меньше внимания уделяли развитию МСБ, кроме того, ограниченные кадровые ресурсы и инфраструктура региона в большей степени использовались крупным бизнесом и не всегда были доступны для бизнеса малого. Новосибирской области следует в ближайшие годы уделять больше внимания развитию МСБ, что позволит ей повторить успехи Калужской области и вернуть себе лидирующие позиции и в индексе качества условий для малого бизнеса в производственном секторе.

Интересно, что в середине и в нижней части рейтинга различия между регионами значительно меньше, чем среди лидеров: как видно из рейтинга, многие регионы попадают на одно и то же место. Кроме того, во многих случаях различия между регионами, занимающими соседние места, не столь значимы. Но общий разрыв между лидерами и аутсайдерами рейтинга очень значительный.

На рисунке 1.5 показан рейтинг городов-миллионников по качеству условий для МСБ в сфере обрабатывающего производства. Как и в рейтинге регионов, полоски раскрашены в три цвета. А на рисунке 1.6 показано место каждого миллионника по отдельным слагаемым Индекса, а также «светофор», цвет которого соответствует лидирующей, серединной или низкой позиции города.

В рейтинге городов бросается в глаза явное первенство Екатеринбурга по всем составляющим Индекса. Этот город-миллионник опережает Уфу, Омск, Самару, Казань и Челябинск, в то время как Свердловская область находится лишь на 24-м месте, уступая по суммарному показателю Башкортостану, Омской, Самарской областям, Татарстану и Челябинской области. Екатеринбург лидирует сразу по четырем составляющим Индекса – «Людские ресурсы», «Финансовые ресурсы» «Недвижимость и инфраструктура» и «Административный климат и безопасность».

Рисунок 1.5

Индекс условий для развития малого и среднего бизнеса в секторе обрабатыва ющих производств:

рейтинг 12 росийских городов-милиоников

2-е место в рейтинге занимает Уфа. Этот город лидирует по слагаемому «Система поставщиков», занимает 2-е место по «Недвижимости и инфраструктуре» и 3-е – по «Административному климату, безопасности и коррупции». По этим слагаемым Уфа опережает другие крупнейшие города Поволжья: Казань, Самару, Волгоград, Нижний Новгород. Высокое место Уфы в рейтинге вполне соответствует позиции Республики Башкортостан, занимающей 4-е место среди российских регионов.

3-е место занимает Омск. Лидерство Омску обеспечивают достаточно высокие места по таким слагаемым, как «Система поставщиков» (2-е место), «Финансовые ресурсы» (3-е место) и «Административный климат, безопасность и коррупция» (4-е место). Несколько хуже предприниматели оценивают «Людские ресурсы» и «Недвижимость и инфраструктуру».

Таким образом, первые места рейтинга занимают города из совершенно разных географических регионов, при этом между «соседними» городами зачастую есть большие различия. Екатеринбург уверенно опережает Челябинск, Уфа опережает Казань, Омск со значительным отрывом опережает Новосибирск, а Самара – Волгоград. В первой тройке – города Урала, Поволжья и Сибири.

Рейтинг городов не вполне совпадает, но в основном согласуется с рейтингом регионов. Статистика показывает, что значительная часть малого и среднего бизнеса сконцентрирована в крупнейших городах региона, и оценка предпринимателями условий для развития в этих городах вносит существенный вклад в оценку состояния дел во всем регионе.

Однако в некоторых случаях положение в рейтинге региона и находящегося в нем города различается. Так, Челябинск по качеству условий для развития малого и среднего бизнеса в секторе обрабатывающих производств занимает лишь 6-е место, уступая Екатеринбургу, Уфе, Омску, Самаре, Казани, тогда как в целом Челябинская область занимает второе место в рейтинге регионов. Положение Челябинска относительно Челябинской области в целом может быть связано с тем, что МСБ по мере своего развития становится все более требовательным к условиям ведения бизнеса в регионе. Эта тенденция характерна и для многих других российских городов.

Рисунок 1.6

Результаты оценки условий для развития малого и среднего бизнеса

в секторе обрабатывающих производств:

рейтинг 12 росийских городов-милиоников

Если рассматривать отдельно компоненты Индекса, то можно сказать, что по слагаемому «Недвижимость и инфраструктура» на первых местах находятся Челябинск, Уфа и Самара, а в аутсайдерах – Нижний Новгород, Волгоград и Ростов-на-Дону. Следует помнить: данная расстановка городов не означает, что по какому-то абсолютному показателю инфраструктура (так же как и кадры, и система поставщиков) в одном городе развиты лучше, чем в другом, – она означает лишь, что потребности существующего малого бизнеса в инфраструктуре максимально удовлетворены в Челябинске, а минимально – в Ростове-на-Дону. По слагаемому «Людские ресурсы» рейтинг возглавляют Екатеринбург, Волгоград. Самара и Казань. В тройке лидеров по финансовым ресурсам – Екатеринбург, Самара и Омск. По развитости системы поставщиков лидируют Уфа, Омск и Казань. Практически по всем составляющим Индекса нижние позиции в различных комбинациях занимают Нижний Новгород и Ростов-на-Дону. Исключение составляет только «Административный климат, безопасность и коррупция», где наихудшие места занимают Санкт-Петербург, Москва, а также Волгоград, который занимает неизменно низкие позиции и в остальных составляющих рейтинга.

Таким образом, результаты исследования этого года подтверждают отмеченную в прошлом закономерность, согласно которой в городах-лидерах обычно созданы хорошие условия для развития МСБ по всем показателям, в то время как аутсайдеры аналогично отстают по всем составляющим Индекса.

1 Один из регионов – объектов опроса в этом году был исключен из рейтинга.

.jpg)

.jpg)