15 апреля 2013

Источник - ОАО «МСП Банк»

Кредитование МСБ замедлилось: в 2012 году портфель вырос на 17% против 19 годом ранее. На фоне роста резервирования по «рознице» и новаций в расчете Н1, ударивших по крупным ссудам, малый бизнес мог бы «вытянуть» рынок кредитов МСБ. Но уход заемщиков «в тень» из-за роста соцвзносов и замедление экономики ограничивают спрос малого бизнеса на кредиты, к тому же часть спроса переключили на себя лизинг и потребкредиты. В этих условиях банки делают акцент на удержание имеющихся клиентов за счет комплексных тарифов и «кредитных фабрик», которые позволят в 2013 году за счет небольших коротких ссуд нарастить портфель на 15-17%.

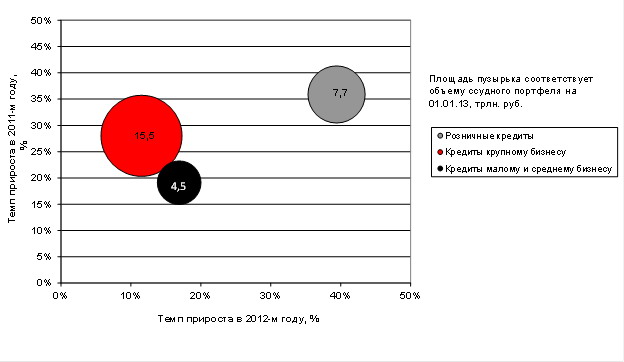

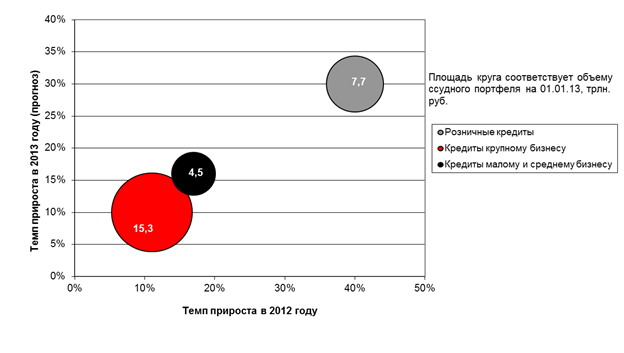

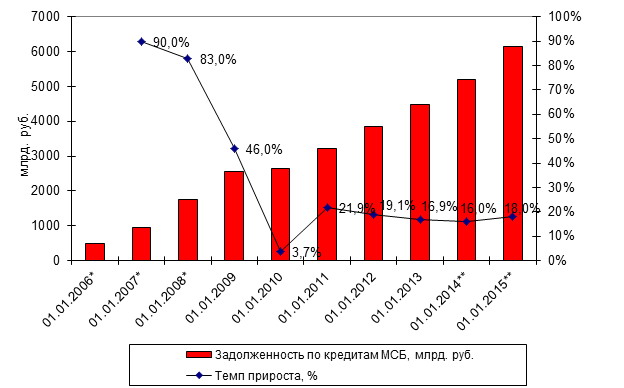

Портфель кредитов МСБ вырос за 2012 год на 17% (до 4,5 трлн рублей) против 19% и 22% годом и двумя ранее. Это заметно лучше результатов кредитования крупного бизнеса (+11%), однако более чем в два раза отстает от динамики розничного сегмента (+39%). Новации в 139-И негативно отразились на работе банков со средним бизнесом, а уход «в тень» из-за роста социальных взносов - на динамике кредитования малого бизнеса. Банки пытаются кредитовать и «теневых» бизнесменов, но в отчетности банков это отражается как ссуды физическим лицам.

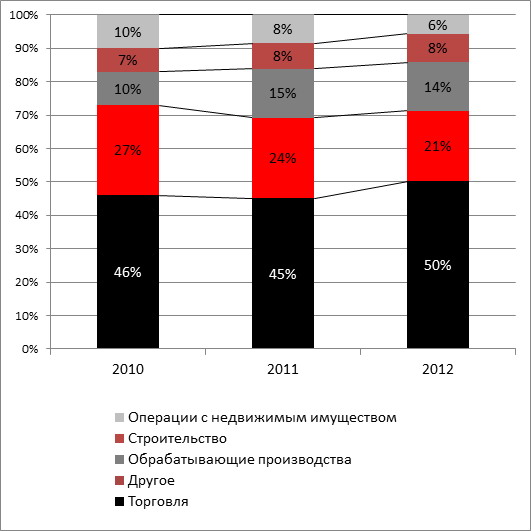

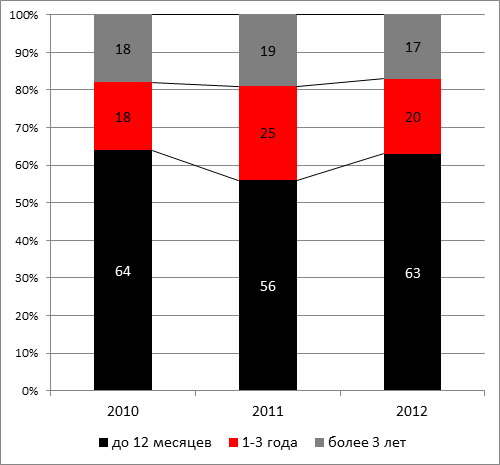

Возросшая активность банков в развитии кредитных фабрик (поточных микрокредитов) сделала портфель ссуд МСБ более краткосрочным. Во 2 полугодии 2012 года продолжилось вытеснение «длинных» кредитов под инвестпроекты более «коротким» финансированием. В результате доля ссуд срочностью до 12 месяцев составила около 62% (против 56% годом ранее), а в отраслевой структуре выросла доля кредитов торговым предприятиям.

Часть спроса МСБ на «длинные» ресурсы смогли удовлетворить лизинговые компании. По итогам 2012 года доля субъектов МСБ в общем объеме нового бизнеса лизинговых компаний выросла на 6 п. п. (с 28,5 до 34,8%). Одна из ключевых причин - отсутствие у лизинговых компаний требований к капиталу и по созданию резервов и, как следствие, возможность принятия более высоких рисков. А поскольку среди крупнейших лизингодателей много «дочек» ведущих банков, то зачастую изменилась только форма предоставления финансирования.

«Тотальное» обслуживание помогает: портфели банков, работающих с МСБ по комплексным тарифам, показали темп прироста в 30% против 17 по рынку в целом. Число клиентов, выбравших тарифы комплексного обслуживания МСБ, выросло за 2012 год более чем на треть. В 2012 году число расчетных счетов МСБ в банках с комплексным подходом выросло на 40%, число депозитных счетов - практически удвоилось. Такие тарифы - это то, что могут предложить крупные банки взамен индивидуального подхода небольших кредитных организаций. Последние фактически всегда использовали комплексный подход, который просто не был оформлен на бумаге.

По прогнозу «Эксперта РА», по итогам 2013 года портфель кредитов МСБ вырастет на 15-17%. Повышение регулятивных требований к резервированию по розничным кредитам будет стимулировать банки к более активному расширению кредитования малого бизнеса за счет кредитных фабрик и работы с МСБ по комплексным тарифам. Кредитование среднего бизнеса будет постепенно набирать обороты по мере увеличения числа предприятий с кредитными рейтингами (учитываются рейтинги «А» и выше по шкале «Эксперта РА»). Привлекательность кредитования крупного бизнеса по сравнению с МСБ снизится из-за ожидаемого ухудшения динамики инвестиций в основной капитал и спада промышленного производства. Однако ускорения динамики кредитования МСБ не будет: организация кредитной фабрики требует от банков значительных инвестиций, а масштабы господдержки все еще не превышают 5% рынка.

Меры господдержки не окажут заметного влияния на масштабы и динамику рынка - потенциал их экстенсивного развития близок к насыщению. МФО с госучастием столкнулись с насыщением своего основного рынка: пул низкорискованных заемщиков в регионах практически исчерпан. Гарантийные фонды, работающие в регионах со слабо развитой инфраструктурой, поставлены перед дилеммой: либо снижать диверсификацию портфелей поручительств за счет работы с узким кругом банков, либо сворачивать программы. Самая масштабная программа поддержки, реализуемая МСП Банком, ориентирована на производственный сектор и инновационные производства, тогда как подавляющее большинство предприятий малого бизнеса сосредоточено в торговле и сфере услуг.

Методика исследования

Исследование «Эксперта РА» основано на результатах анкетирования банков, а также проведения серии углубленных интервью с представителями рынка кредитования малого и среднего бизнеса.

Следует сделать особую оговорку, связанную с критериями отнесения предприятий к малому и среднему бизнесу. Согласно Федеральному закону «О развитии малого и среднего предпринимательства в Российской Федерации», к малому бизнесу относятся предприятия с численностью сотрудников до 100 человек (также выделяются микропредприятия - до 15 человек), к среднему - с численностью от 100 до 250 человек. Постановлением Правительства Российской Федерации от 22 июля 2008 года № 556 введены показатели предельной выручки (см. таблицу 1).

В рамках проведения анкетирования мы просили банки указывать данные по объему финансирования предприятий, соответствующих ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Использовалась проверка предоставленных данных на основе расчета доли МСБ в ссудных портфелях и доли МСБ в оборотах по выдаче кредитов; дополнительно запрашивались бланки подтверждения, подписанные и заверенные представителями банков, курирующими соответствующее направление бизнеса. Объемные показатели по рынку брались на основании статистики Банка России.

В исследовании приняли участие 102 банка. По нашим оценкам, охват рынка составил порядка 65%. При расчете объемных показателей нами были сделаны корректировки в соответствии с этой предпосылкой. Из крупных игроков рынка в исследовании не участвовали РСХБ и ВТБ (по нашим оценкам, ВТБ располагает значительным портфелем кредитов среднему бизнесу). Если бы эти банки приняли участие, то, по нашим оценкам, они смогли бы войти в топ-10 кредитных организаций по размеру портфелей МСБ.

Проводилась проверка данных, предоставленных банкам, в частности на предмет отсутствия противоречий в анкете, также оценивалась доля портфеля МСБ в портфеле ЮЛ и ИП.

Критерии отнесения хозяйствующего субъекта к МСБ

| РФ | ЕС | |

|---|---|---|

| Максимальная годовая выручка малого бизнеса (далее - МБ), млн рублей | 400[1] | 400[2] |

| Максимальная численность персонала МБ, чел. | 100 | 50 |

| Максимальная годовая выручка среднего бизнеса (далее - СБ), млн рублей | 1 000 | 1 825 |

| Максимальная численность персонала СБ, чел. | 250 | 250 |

| Максимальная доля собственников МБ, не относящихся к МСБ, % | 25 | 25 |

1 Без учета НДС.

2 Годовой оборот по курсу 40 рублей/евро

Источник: «Эксперт РА»

В анкетировании приняли участие 102 российских банка: ОАО «Сбербанк России»; Промсвязьбанк; БАНК УРАЛСИБ; ВТБ 24 (ЗАО); Банк «Возрождение» (ОАО); ОАО «Банк Москвы»; ОАО «МИнБ»; Транскапиталбанк; АКБ «Инвестторгбанк» (ОАО); Банк «Санкт-Петербург»; «Запсибкомбанк» ОАО; Ханты-Мансийский Банк; НОМОС-РЕГИОБАНК; НОМОС-БАНК-Сибирь; Новосибирский Муниципальный банк; ОАО «АК БАРС» БАНК; ЗАО «ГЛОБЭКСБАНК»; ОАО АКБ РОСБАНК; ОАО КБ «Центр-инвест»; ЗАО «Банк Интеза»; ОАО Банк ЗЕНИТ; ОАО «ЧЕЛИНДБАНК»; КБ «ЛОКО-Банк» (ЗАО); ОАО «Смоленский Банк»; ОАО Банк «ОТКРЫТИЕ»; ОАО «Первобанк»; ОАО «ЧЕЛЯБИНВЕСТБАНК»; ОАО «СКБ-Банк»; ОАО «БАЛТИНВЕСТБАНК»; Райффайзенбанк; ОАО «УБРиР»; КБ «Кубань Кредит» ООО; ОАО КБ «Восточный»; ОАО АКБ «Связь-Банк»; ОАО «Энергомашбанк»; АКБ «ФОРА-БАНК»(ЗАО); ОАО «АИКБ «Татфондбанк»; Банк «ТРАСТ»; АКБ «Энергобанк» (ОАО); Финансовая Группа Лайф (ОАО «ВУЗ-Банк», ОАО «Газэнергобанк», ОАО АКБ «Пробизнесбанк», ЗАО АКБ «Экспресс-Волга»); ОАО Банк АВБ; ЗАО Автоградбанк; ЗАО «РУССТРОЙБАНК»; КБ «ЮНИАСТРУМ БАНК» (ООО); ОАО «БИНБАНК»; МКБ; ИнвесткапиталБанк; ОАО КБ «АГРОПРОМКРЕДИТ»; «Азиатско-Тихоокеанский Банк» (ОАО); ОАО «МТС-Банк»; ОАО Банк «АЛЕКСАНДРОВСКИЙ»; КБ «Нацинвестпромбанк» (ЗАО); ЗАО «Экономбанк»; ЗАО «ФИА-БАНК»; Банк «Кредит-Москва» (ОАО); «РИАБАНК» (ЗАО); Банк «Первомайский» (ЗАО); ОАО КБ «Акцепт»; ОАО «Гранд Инвест Банк»; ООО КБ «РОСАВТОБАНК»; ОАО «БАНК СГБ»; ОАО «Тверьуниверсалбанк»; КБ «НЕФТЯНОЙ АЛЬЯНС» (ОАО); ОАО АКБ «ЭКОПРОМБАНК»; АККСБ «КС БАНК» (ОАО); АКБ «Ижкомбанк» (ОАО); ОИКБ «Русь» (ООО); КБ «Унифин»; ЗАО Абсолют Банк; ООО «Хакасский муниципальный банк»; ОАО АКБ «Урал ФД»; ОАО АКБ «РБР»; БПФ банк; ЗАО «Банк «Агророс»; ЗАО НГАБ «Ермак»; КРЕДИТ ЕВРОПА БАНК; СМП Банк; ООО КБ «СИНКО-БАНК»; ОАО Банк «Петрокоммерц»; Банк «Левобережный (ОАО); Росэнергобанк; КБ «СТРОЙЛЕСБАНК» (ООО); ОАО СКБ Приморья «ПримСоцБанк»; АКБ «Ланта-Банк» (ЗАО); ЗАО АКБ «Земский банк»; ООО «Банк БЦК-Москва»; ОАО «ВостСибтранскомбанк»; АКБ «Трансстройбанк» (ЗАО); ОАО «Меткомбанк»; КБ «НОВЫЙ ВЕК» (ООО); ОАО АКБ «АКТИВ БАНК»; ОАО «РГС Банк»; АКБ «Спурт» (ОАО); ЗАО «Холмсккомбанк»; ООО КБ «Кольцо Урала»; ООО КБ «ГТ банк»; ЗАО «Нефтепромбанк»; «БУМ-БАНК», ООО; ЗАО «ПЕРВОУРАЛЬСКБАНК».

Углубленные интервью были проведены со следующими спикерами:

| Андрей Петров | начальник управления малого бизнеса «Сбербанка России» |

| Лариса Швецова | руководитель блока корпоративного бизнеса БИНБАНКа |

| Мария Барсова | директор департамента по страхованию имущественных рисков и ответственности СГ «УРАЛСИБ» |

| Роман Фролов | заместитель генерального директора, руководитель центра корпоративного страхования СОАО «ВСК» |

| Андрей Мартьянов | исполнительный директор СК «МАКС» |

| Сергей Гандзюк | вице-президент ОАО «Банк Российский Кредит» |

| Олеся Теплоухова | член правления, заместитель председателя правления ОАО «МСП Банк» |

| Надия Черкасова | член совета директоров, управляющий директор банка «ТРАСТ» |

Полный текст всех интервью читайте на сайтеwww.raexpert.ru с 01.05.2013.

Выражаем признательность всем банкам и спикерам за интерес, проявленный к нашему исследованию.

Объем и динамика рынка: комиссионный акцент

Портфель кредитов МСБ вырос в 2012 году на 17%, до 4,5 трлн рублей, против 19% и 22 в 2012-м и 2011-м соответственно. Это заметно лучше результатов кредитования крупного бизнеса (+11%), однако более чем в два раза отстает от динамики розничного сегмента (+39%). Основными факторами торможения кредитования МСБ стали снижение аппетита банков к риску (ударило, в первую очередь, по среднему бизнесу), рост фискальной нагрузки на малый бизнес и замедление в экономике. Новации Банка России в инструкцию 139-И негативно отразились на кредитовании организаций в целом - под повышающие коэффициенты при расчете Н1 попали кредиты крупному и среднему бизнесу.

График 1. Темп прироста портфелей МСБ сократился в 2012 году на 2 п. п.

Источник: оценка «Эксперта РА» по данным Банка России

В результате многие крупные банки активизировались в сфере розницы. Этот сегмент единственный давал возможность активно наращивать масштабы бизнеса без существенного ущерба для Н1, при этом обеспечивая повышенную рентабельность. Охладил рынок кредитования МСБ и очередной виток роста непрозрачности малого бизнеса: в 2012 году выросла налоговая нагрузка на ИП (рост социальных страховых взносов), что привело к их массовому уходу «в тень». Это оказало давление на один из самых динамичных подсегментов - кредитование малого бизнеса. Банки уже пересмотрели прогнозы по нему в сторону уменьшения. «Повышение ставок социальных взносов уже сказывается на количестве индивидуальных предпринимателей в целом, что должно иметь отложенный эффект и на объемы кредитования»,- говорит Олеся Теплоухова, член правления, заместитель председателя правления ОАО «МСП Банк».

Снижение аппетита к риску сильно отразилось на структуре кредитных портфелей - в 2012 году выросла доля торговли, сильно сократилась срочность портфелей, а инвесткредитование частными банками фактически было свернуто.

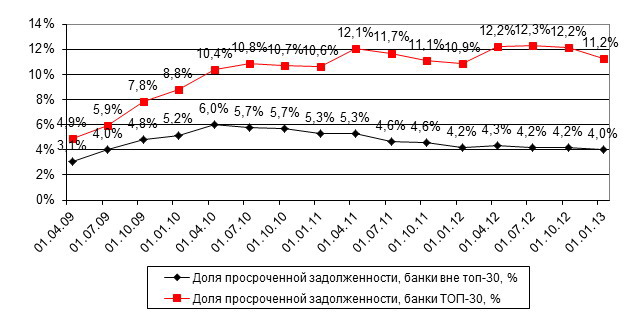

На этом фоне заметно возросла активность банков в развитии так называемых кредитных фабрик («коротких» микрокредитов малому бизнесу). Такие кредиты не подпадают под повышающий коэффициент при расчете Н1, при этом их можно объединять в пулы однородных ссуд и таким образом создавать пониженные резервы. Кредитные фабрики, как и предсказывал «Эксперт РА», дали топ-30 банкам пусть и небольшое, но преимущество в росте по сравнению с остальными банками. Портфели топ-30 по активам кредитных организаций выросли в среднем на 18%, у небольших банков - только на 15%.

Андрей Петров, начальник управления малого бизнеса «Сбербанка России», о кредитных фабриках: «В 2012 году банки продолжили развитие скоринговых технологий кредитования клиентов микробизнеса как наиболее удобных для клиентов с точки зрения как скорости получения кредитов, так и объема предоставляемых документов».

Подстегнуть рост доходов, получаемых от МСБ, крупные банки пытаются за счет активного внедрения обслуживания МСБ по комплексным тарифам, включающего в себя не только кредитование, но и депозитное обслуживание, ВЭД, бизнес-консалтинг. Более 80% опрошенных банков ожидают в ближайшие годы роста комиссионных доходов, получаемых от работы с МСБ. «Развитие непроцентных доходов является одной из основных задач, учитывая, что в настоящее время их доля составляет 15-20%. В международной практике комиссионные некредитные доходы банков достигают 50% от общего объема доходов», - комментирует Надия Черкасова, член совета директоров, управляющий директор банка «ТРАСТ». Диверсификация структуры доходов позволила бы кредитным организациям снизить волатильность прибыли.

Конкуренция: большим быть хорошо

Доля банков топ-30 по активам на рынке МСБ выросла за 2012 год на 0,6 п. п., до уровня в 60,8%. Во многом это следствие активного развертывания кредитных фабрик. Опрос, проведенный «Экспертом РА» в начале 2012 года, показал, что на тот момент треть банкиров планировали приступить к поточному кредитованию заемщиков. Более 30% банкиров заявили, что такие технологии уже активно ими используются. У 20% респондентов внедрение «кредитной фабрики» было запланировано на 2012 год. Значительно усилили свои позиции на рынке кредитования МСБ банки, предлагающие обслуживание по комплексным тарифам: их портфели выросли в среднем за 2012 год на 30%.

Тройка лидеров рынка не поменялась. Сбербанк России показал темп прироста портфеля выше рынка - на уровне в 18,7%, до 1,2 трлн рублей. Это позволило ему увеличить свою долю на рынке кредитования МСБ на 0,4 п. п., до 26,5%. Банк «ВТБ 24», в отличие от своих ближайших преследователей, показал хорошие темпы роста, нарастив портфель на 39,7% по сравнению с 2011 годом. Во многом рост обеспечил специальный кредитный продукт, разработанный для предприятий малого бизнеса, денежные средства по которому зачисляются на счет физического лица - предпринимателя, владельца бизнеса.

Промсвязьбанк, специализирующийся на относительно коротких кредитах (в т. ч. беззалоговых), показал достаточно сдержанный рост, прибавив только 8,2%. В 2011 году рост был более чем в 2,6 раза: тогда существенное влияние на его портфель оказала сделка по покупке пула кредитов МСБ у НБ «ТРАСТ». При этом Промсвязьбанк, сделав в прошлом году ставку на расширение географии деятельности, показал существенное укрепление позиций на региональных рынках. Банк входит в топ-5 по объему выданных кредитов субъектам МСБ за 2012 год в 7 федеральных округах из 8.

Андрей Петров о конкуренции за МСБ: «Каких-либо существенных перестановок среди ведущих игроков рынка ожидать, скорее всего, не стоит».

Обращают на себя внимание результаты Росбанка - темп прироста портфеля составил 70% за 2012 год. Основа роста - сбалансированность выдач как по целевому использованию средств заемщиками, так и по размеру кредитов. ОАО КБ «Восточный» активно использует схему кредитования МСБ через ФЛ. Для участия в исследовании КБ «Восточный» предоставил данные с учетом кредитов для МСБ, оформленных на ФЛ - собственников бизнеса. Размер его портфеля - 16,5 млрд рублей на 01.01.13 (+177% за 2012 год).

Банк Уралсиб увеличил портфель на 8,4%, в основном за счет традиционных для него кредитов на срок до 12 месяцев, выдаваемых заемщикам на пополнение оборотных средств.

«Московский Индустриальный Банк» сохранил 5 место, которое он занял по итогам 1 полугодия 2012 года. Более того, увеличив портфель на 24,1%, МИнБ сократил отставание от идущего четвертым Банка Уралсиб. Почти ¾ портфеля кредитов, предоставленных субъектам малого и среднего бизнеса, составляют ссуды малому бизнесу, выданные на срок до года.

Банк «Возрождение» за год увеличил портфель кредитов МСБ всего на 2,7%. В портфеле по-прежнему преобладают короткие кредиты, предоставленные на срок до 12 месяцев.

Группа НОМОС-БАНКа за год нарастила портфель кредитов субъектам МСБ на 42,2%, что выводит ее в лидеры по темпам роста среди топ-10 нашего рэнкинга.

Среди топ-10 банков по портфелю МСБ обращают на себя внимание Банк Интеза и Юниаструмбанк, кредитные портфели МСБ которых, единственные из топ-10, продемонстрировали отрицательные темпы роста. При этом портфель МСБ Банка Интеза сокращается на протяжениие последних 3-х лет.

Таблица 1. Рэнкинг по величине ссудного портфеля МСБ по итогам 2012 года

| Место по итогам 2012 года |

Место в рэнкинге «Эксперта РА» по итогам 2011 года |

N лицензии банка |

Банк | Остаток ссудной задолженности по кредитам, выданным МСБ, млн рублей |

Темп прироста 2012/2011, % |

Рейтинги кредито- способ- ности «Эксперта РА» |

|

|

на |

на 01.01.2012 |

||||||

| 1 | 1 | 1481 | ОАО «Сбербанк России» | 1 188 233 | 1 001 318 | 18,7 | - |

| 2 | 2 | 1623 | ВТБ 24 (ЗАО)* | 184 296 | 111 683 | 65,0 | - |

| 3 | 3 | 3251 | Промсвязьбанк | 101 471 | 93 795 | 8,2 | - |

| 4 | 4 | 2275 | БАНК УРАЛСИБ | 88 624 | 81 775 | 8,4 | - |

| 5 | - | 912 | ОАО «МИнБ» | 70 808 | 57 054 | 24,1 | A |

| 6 | 5 | 1439 | Банк «Возрождение» (ОАО) | 69 029 | 67 216 | 2,7 | - |

| 7 | 15 | - | Группа НОМОС-Банка ** | 40 756 | 28 666 | 42,2 | - |

| 8 | 8 | 2210 | Транскапиталбанк | 37 806 | 28 948 | 30,6 | A+ |

| 9 | 7 | 2771 | КБ «ЮНИАСТРУМ БАНК» (ООО) | 37 651 | 37 657 | 0,0 | B++ |

| 10 | 6 | 2216 | ЗАО «Банк Интеза» | 36 406 | 38 787 | -6,1 | - |

| 11 | - | 2763 | АКБ «Инвестторгбанк» (ОАО) | 34 048 | 31 355 | 8,6 | - |

| 12 | 10 | 2590 | ОАО «АК БАРС» БАНК | 28 785 | 25 612 | 12,4 | - |

| 13 | 9 | 2179 | ОАО Банк «ОТКРЫТИЕ» | 28 777 | 30 596 | -5,9 | - |

| 14 | - | 2748 | ОАО «Банк Москвы» | 28 353 | 21 232 | 33,5 | - |

| 15 | 13 | 705 | ОАО «СКБ-Банк» | 24 568 | 17 744 | 38,5 | A+ |

| 16 | 11 | 3292 | Райффайзенбанк | 23 120 | 20 448 | 13,1 | - |

| 17 | 20 | 2272 | ОАО АКБ РОСБАНК | 22 621 | 13 252 | 70,7 | - |

| 18 | 12 | 2225 | ОАО КБ «Центр-инвест» | 21 852 | 19 929 | 9,6 | - |

| 19 | 17 | 2707 | КБ «ЛОКО-Банк» (ЗАО) | 20 691 | 16 275 | 27,1 | - |

| 20 | 16 | 3279 | Банк «ТРАСТ»* | 20 446 | 16 578 | 23,3 | A |

| 21 | - | 436 | Банк «Санкт-Петербург» | 20 388 | 13 200 | 54,5 | A++ |

| 22 | - | 1942 | ЗАО «ГЛОБЭКСБАНК» | 20 048 | 15 287 | 31,1 | - |

| 23 | - | 2518 | КБ «Кубань Кредит» ООО | 18 406 | 14 534 | 26,6 | - |

| 24 | 14 | 918 | «Запсибкомбанк» ОАО | 16 371 | 17 598 | -7,0 | A+ |

| 25 | - | 1460 | ОАО КБ «Восточный»* | 16 535 | 5 969 | 177,0 | - |

| 26 | 25 | 3461 | ОАО «Первобанк» | 13 682 | 9 039 | 51,4 | - |

| 27 | 27 | 429 | ОАО «УБРиР» | 13 630 | 7 992 | 70,5 | - |

| 28 | 32 | 3058 | ОАО «АИКБ «Татфондбанк» | 13 618 | 6 682 | 103,8 | A |

| 29 | 26 | 2029 | ОАО «Смоленский Банк» | 13 393 | 9 006 | 48,7 | - |

| 30 | 18 | 3176 | ОАО «БАЛТИНВЕСТБАНК» | 13 337 | 13 524 | -1,4 | - |

| 31 | 24 | 1470 | ОАО АКБ «Связь-Банк» | 12 592 | 9 820 | 28,2 | - |

| 32 | 33 | 3205 | ЗАО «РУССТРОЙБАНК» | 12 457 | 6 577 | 89,4 | A |

| 33 | - | Финансовая Группа Лайф | 11 479 | 8 873 | 29,4 | - | |

| 34 | - | 1885 | АКБ «ФОРА-БАНК»(ЗАО) | 11 185 | 10 812 | 3,4 | - |

| 35 | 21 | 67 | АКБ «Энергобанк» (ОАО) | 10 303 | 10 161 | 1,4 | A |

| 36 | 29 | 1978 | МКБ | 10 204 | 7 939 | 28,5 | - |

| 37 | - | 3255 | ОАО Банк ЗЕНИТ | 9 966 | 8 055 | 23,7 | - |

| 38 | 63 | 2268 | ОАО «МТС-Банк» | 9 775 | 1 487 | 557,4 | - |

| 39 | 28 | 2816 | ОАО «БАНК СГБ» | 8 780 | 7 972 | 10,1 | A |

| 40 | 23 | 2542 | ЗАО «ФИА-БАНК» | 8 651 | 10 001 | -13,5 | B++ |

| 41 | 31 | 1810 | «Азиатско-Тихоокеанский Банк» (ОАО) | 8 011 | 6 063 | 32,1 | A+ |

| 42 | 30 | 493 | ОАО «ЧЕЛЯБИНВЕСТБАНК» | 7 889 | 7 881 | 0,1 | A+ |

| 43 | 35 | 23 | ОАО Банк АВБ | 7 363 | 6 370 | 15,6 | A |

| 44 | - | 53 | ОАО Банк «АЛЕКСАНДРОВСКИЙ» | 6 606 | 6 988 | -5,5 | B++ |

| 45 | 47 | 2562 | ОАО «БИНБАНК» | 6 515 | 3 504 | 85,9 | A+ |

| 46 | - | 3077 | КБ «Нацинвестпромбанк» (ЗАО) | 6 426 | 3 667 | 75,3 | A |

| 47 | 36 | 485 | ОАО «ЧЕЛИНДБАНК» | 6 252 | 5 885 | 6,2 | - |

| 48 | 41 | 2377 | ИнвесткапиталБанк | 5 224 | 3 903 | 33,8 | - |

| 49 | 37 | 1677 | БПФ банк | 4 941 | 5 158 | -4,2 | - |

| 50 | 44 | 1319 | ЗАО «Экономбанк» | 4 820 | 3 647 | 32,2 | A |

| 51 | 42 | 1752 | АККСБ «КС БАНК» (ОАО) | 4 345 | 3 792 | 14,6 | A |

| 52 | 40 | 249 | ОАО АКБ «Урал ФД» | 4 250 | 3 977 | 6,9 | - |

| 53 | 46 | 52 | ОАО «Энергомашбанк» | 4 113 | 3 595 | 14,4 | A |

| 54 | 48 | 2306 | Абсолют Банк | 3 872 | 3 371 | 14,8 | - |

| 55 | - | 5 | Банк «Кредит-Москва» (ОАО) | 3 861 | 3 050 | 26,6 | A |

| 56 | - | 3053 | ОАО «Гранд Инвест Банк» | 3 591 | 3 284 | 9,3 | B++ |

| 57 | 43 | 2767 | ООО КБ «РОСАВТОБАНК» | 3 435 | 3 700 | -7,1 | А |

| 58 | 39 | 2011 | ОАО АКБ «ЭКОПРОМБАНК» | 3 175 | 5 994 | -47,0 | B++ |

| 59 | 52 | 2654 | КБ «Унифин» ЗАО | 3 149 | 2 586 | 21,8 | A |

| 60 | 56 | 567 | ОАО КБ «Акцепт» | 3 029 | 2 051 | 47,7 | A |

| 61 | 55 | 1455 | ЗАО Автоградбанк | 2 943 | 2 069 | 42,2 | A |

| 62 | 60 | 2782 | ОАО АКБ «РБР» | 2 652 | 1 827 | 45,2 | B++ |

| 63 | 51 | 3480 | ООО «Банк БЦК-Москва» | 2 628 | 2 998 | -12,3 | A |

| 64 | 59 | 1343 | Банк «Левобережный (ОАО) | 2 558 | 1 671 | 53,0 | A |

| 65 | - | 1920 | АКБ «Ланта-Банк» (ЗАО) | 2 553 | 2 733 | -6,6 | - |

| 66 | 49 | 518 | Банк «Первомайский» (ЗАО) | 2 548 | 2 976 | -14,4 | A |

| 67 | - | 2859 | КБ «НЕФТЯНОЙ АЛЬЯНС» (ОАО) | 2 455 | 2 151 | 14,1 | B++ |

| 68 | 53 | 3073 | ОАО «РГС Банк» | 2 424 | 2 418 | 0,2 | A |

| 69 | - | 2880 | ОАО КБ «АГРОПРОМКРЕДИТ» | 2 375 | 2 939 | -19,2 | - |

| 70 | - | 2733 | ОАО СКБ Приморья «ПримСоцБанк» | 2 361 | 1 524 | 54,9 | - |

| 71 | - | 1776 | ОАО Банк «Петрокоммерц»*** | 2 132 | 94 | 2172,2 | A+ |

| 72 | - | 2207 | АКБ «Спурт» (ОАО) | 2 128 | 2 450 | -13,1 | - |

| 73 | - | 3311 | КРЕДИТ ЕВРОПА БАНК | 2 001 | 2 666 | -24,9 | - |

| 74 | 67 | 901 | ОАО «Меткомбанк» | 1 877 | 1 306 | 43,7 | - |

| 75 | 62 | 777 | ОАО «Тверьуниверсалбанк» | 1 690 | 1 574 | 7,4 | A |

| 76 | 58 | 646 | АКБ «Ижкомбанк» (ОАО) | 1 687 | 1 707 | -1,2 | A |

| 77 | - | 1809 | ЗАО НГАБ «Ермак» | 1 643 | 1 415 | 16,1 | A |

| 78 | 61 | 704 | ОИКБ «Русь» (ООО) | 1 589 | 1 614 | -1,5 | - |

| 79 | - | 2529 | ОАО АКБ «АКТИВ БАНК» | 1 568 | 1 203 | 30,3 | A |

| 80 | 68 | 2900 | ЗАО АКБ «Земский банк» | 1 554 | 1 289 | 20,6 | A |

| 81 | - | 3434 | «РИАБАНК» (ЗАО) | 1 359 | 1 181 | 15,1 | B++ |

| 82 | - | 2211 | Росэнергобанк | 1 266 | 1 258 | 0,7 | - |

| 83 | 72 | 1049 | ООО «Хакасский муниципальный банк» | 1 226 | 936 | 31,0 | A |

| 84 | 64 | 2807 | АКБ «Трансстройбанк» (ЗАО) | 1 029 | 1 420 | -27,5 | А |

| 85 | - | 65 | ООО КБ «Кольцо Урала» | 954 | 457 | 108,7 | A+ |

| 86 | 70 | 2995 | КБ «СТРОЙЛЕСБАНК» (ООО) | 937 | 1 046 | -10,4 | A |

| 87 | - | 3417 | КБ «НОВЫЙ ВЕК» (ООО) | 854 | 1 274 | -33,0 | B++ |

| 88 | 75 | 2838 | ООО КБ «СИНКО-БАНК» | 829 | 696 | 19,2 | A |

| 89 | - | 1137 | «БУМ-БАНК», ООО | 829 | 748 | 10,8 | B++ |

| 90 | - | 2731 | ОАО «ВостСибтранскомбанк» | 770 | 616 | 25,1 | B++ |

| 91 | - | 2156 | ЗАО «Нефтепромбанк» | 730 | н/д | н/д | A |

| 92 | - | 2860 | ЗАО «Банк «Агророс» | 697 | 688 | 1,4 | A |

| 93 | - | 3368 | СМП Банк | 653 | 254 | 157,5 | - |

| 94 | - | 665 | ООО КБ «ГТ банк» | 605 | 285 | 112,7 | A |

| 95 | 76 | 503 | ЗАО «Холмсккомбанк» | 573 | 624 | -8,1 | A |

| 96 | - | 965 | ЗАО «ПЕРВОУРАЛЬСКБАНК» | 287 | 245 | 17,5 | A |

Здесь и далее «*» - данные, предоставленные банками только по малому бизнесу, «**» - в группу НОМОС входят Ханты-Мансийский Банк, НОМОС-РЕГИОБАНК, НОМОС-БАНК-Сибирь, Новосибирский Муниципальный банк, «***» - данные, предоставленные с учетом кредитов МСБ, оформленных на ФЛ.

Структура кредитных продуктов для МСБ

Тотальное обслуживание

В условиях снижения доходов от кредитования крупные банки активно внедряют обслуживание МСБ по комплексным тарифам в надежде увеличить комиссионные доходы. Индивидуальный подход к клиенту МСБ был всегда одним из конкурентных преимуществ небольших банков. Фактически это комплексное обслуживание с той лишь разницей, что тарифный план в целом не формализован на бумаге. Крупные кредитные организации могут позволить себе это в отношении лишь относительно больших заемщиков и верхнего сегмента среднего бизнеса. Попытка внедрить обслуживание по комплексным тарифам и есть их ответ индивидуальному подходу, выработанному в конкурентной борьбе небольшими банками. «Спрос со стороны клиентов на пакетные предложения стабильно высокий и продолжает расти», - говорит Лариса Швецова, руководитель блока корпоративного бизнеса БИНБАНКа. Число тарифных планов, предлагаемых банками, выросло в 2012 году почти на 40%. Многие крупные банки, как показал опрос, проведенный «Экспертом РА», сместили акценты своих рекламных кампаний на продвижение преимуществ покупки субъектом МСБ сразу целого пакета услуг. Это не замедлило сказаться на результатах: число МСБ, решивших избрать этот путь, выросло за 2012 год на 40%. При этом активно росло и число депозитных счетов МСБ в таких банках: + 46% за 2012 год.

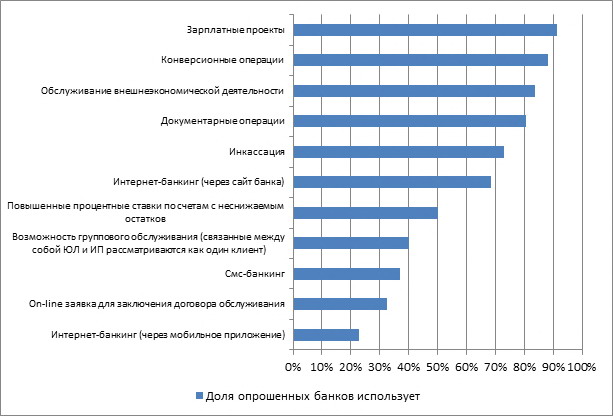

Спектр банковских услуг для МСБ достаточно широк, но лишь крупные банки оформляют его в виде пакетных предложений.

График 2. Зарплатные проекты в том или ином виде есть почти у всех банков

Источник: оценка «Эксперта РА» по данным анкет банков

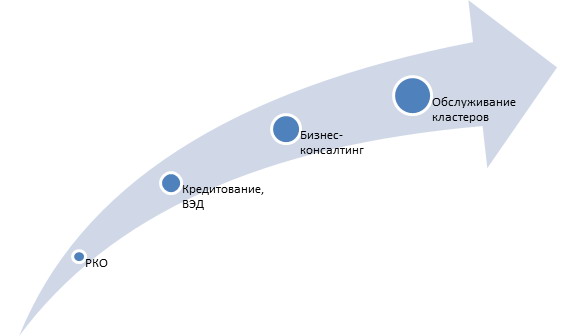

Современный банк должен стать финансовой службой «одного окна» для МСБ. В первую очередь самому банку нужно предоставлять полный спектр услуг, при этом общение с МСБ крайне желательно не распылять между различными службами кредитной организации, а концентрировать у одного-двух менеджеров. «Для клиентов среднего и малого бизнеса менеджер становится финансовым консультантом, помощником, который знает и понимает бизнес клиента и способен проактивно развивать отношения с клиентом от имени банка», - говорит Лариса Швецова. Банк может наращивать обслуживание МСБ по этапам. Ядро услуг - это обычное РКО, возможно - с инкассацией, интернет-банкингом и т. д. Второй уровень - это кредитование, обслуживание ВЭД и прочие «продвинутые» услуги. Третий - бизнес-консалтинг, в который вовлекаются специализированные подразделения банка.

Надия Черкасова об Интернете и МСБ: «Появились новые каналы коммуникации: активно развивались дистанционные способы предоставления кредитов МСБ и SMM-маркетинг в социальных сетях».

График 3. Финансовый супермаркет

Источник: «Эксперт РА»

В том числе сюда относятся налоговый консалтинг, помощь в структурировании проектов, помощь в общении с госорганами. На этом уровне банк получает бонус - возможность существенно снизить принимаемые кредитные риски за счет глубокого изучения бизнеса заемщика, а не только анализа оборотов по счету и формальных показателей из отчетности, с комментариями заемщиков к ним.

Четвертый (самый высокий для Банка) уровень - роль медиатора бизнес-среды, работа уже не столько с отдельными бизнесами, сколько с кластерами МСБ, объединенными производственными цепочками и деловыми связями.

Здесь банки, в первую очередь небольшие, подстерегает опасность - концентрация рисков, причем не только кредитных, но и рисков ликвидности, связанных с оттоками с клиентских счетов. Для регионального банка активное обслуживание кластеров МСБ может привести к тому, что в какой-то момент его бизнес станет слишком зависимым от нескольких, пусть даже и длинных, бизнес-цепочек. Это может дать МСБ возможность «продавливать» свои условия на переговорах. Кроме того, резко растут кросс-дефолтность кредитного портфеля и сезонность клиентских остатков. Филиал крупного банка проблеме сезонности подвержен слабо (всегда можно опереться на ресурсы головного офиса), а вот кросс-дефолтность может стать серьезной проблемой.

Отрасли и сроки: уход от рисков

В 2012 году продуктовая линейка кредитов для МСБ сместилась в сторону более технологичных, конвейерных продуктов. Кредитование, требующее сложного структурирования, подробного изучения бизнес-планов, анализа отраслевых рынков, отошло на второй план. Доля кредитов торговому сектору в 2012 году по сравнению с 2011 годом выросла на 5 п. п., до уровня 50%. Заметно снизилась срочность: по итогам 2012 года 61,6% кредитов было выдано на сроки до 12 месяцев (56% в 2011 году), доля ссуд свыше 3 лет составила всего 17% (в основном ее обеспечивают госбанки).

Причин для такого упрощения две. Во-первых, это снижение риск-аппетита банков из-за опасений кризиса ликвидности и снижения Н1 под давлением регулятора. Во-вторых, ожидавшаяся и, собственно, начавшаяся в конце 2012 года стагнация в экономике, озвученная МЭР (предвестником выступило планомерное снижение ж/д-грузоперевозок на 5% каждый месяц, начиная с ноября 2012 года). Таким образом, на рынке предложения «длинных» денег нет, но и спрос на них невелик. В условиях макроэкономической нестабильности субъекты МСБ предпочитают не начинать новые проекты.

Дополнительный фактор, изменивший срочность портфелей МСБ, - запуск «кредитных фабрик» крупными банками. Такие фабрики ориентированы на быстрое принятие решений на основе скоринга, при этом кредиты отличаются небольшими размерами и выдаются, как правило, на короткие сроки.

График 4. Популярность кредитов торговле растет

Источник: оценка «Эксперта РА» по данным анкет банков

График 5. Срочность портфелей в 2012 году значительно снизилась

Источник: оценка «Эксперта РА» по данным анкет банков, без учета Сбербанка России

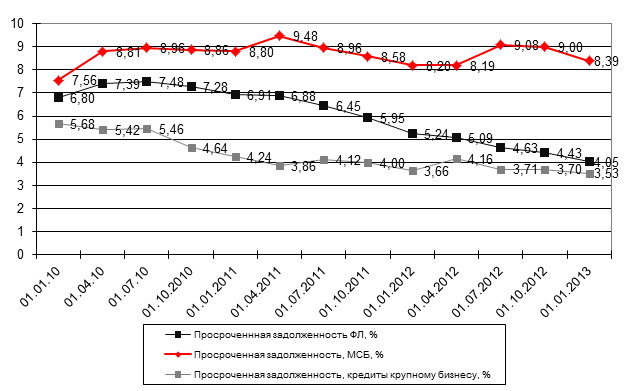

Доля просроченной задолженности по сегменту МСБ по итогам 2012 года осталась приблизительно на уровне конца 2011 года. В середине 2012 года отмечался рост просрочки, в основном за счет крупных банков, активно использующих кредитные конвейеры, дающие большую проблемную задолженность. Последний квартал, однако, оказался достаточно успешным - доля просроченной задолженности МСБ снизилась как в абсолютном, так и в относительном выражении. Причина - размещение бюджетных средств в конце года, которое позволило многим компаниям расплатиться по долгам.

Лариса Швецова о риск-менеджменте: «Сейчас большинство банков уже очень хорошо понимают, как управлять уровнем просрочки, и используют базовые инструменты, которые в том числе предлагает и международный опыт».

График 6. Просроченная задолженность МСБ снизилась в конце 2012 года

Источник: оценка «Эксперта РА» по данным Банка России

График 7. Доля проблемных кредитов снизилась и у крупных, и у небольших банков

Источник: оценка «Эксперта РА» по данным Банка России

Смежные сегменты: лизинг и факторинг для МСБ

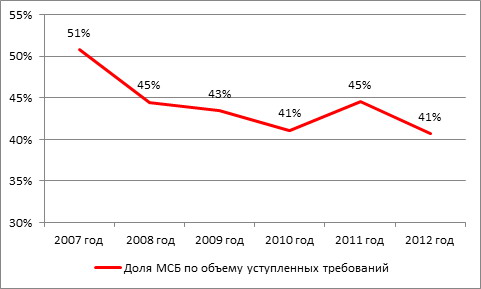

Факторинг: МСБ отстает

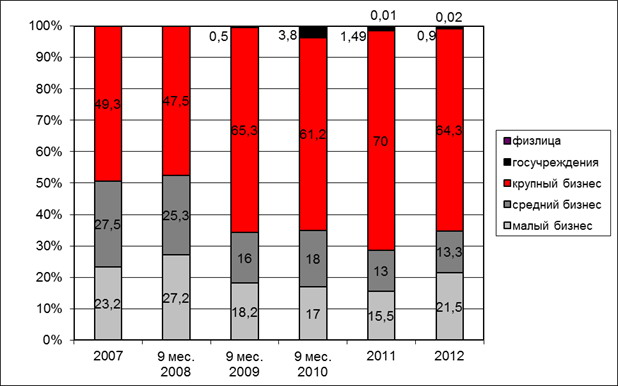

В структуре сделок по размеру бизнеса клиентов впервые с 2009 года наблюдается снижение доли не только малого, но и среднего бизнеса (см. график 8). В 2012 году доля крупного бизнеса выросла почти на 4 п. п. Рост рынка факторинга за счет крупного бизнеса связан с тенденцией перехода некоторых крупных клиентов с банковских кредитов на факторинг. Фактически данный рост обеспечил, прежде всего, ВТБ Факторинг (занимает более 30% рынка факторинга в сегменте крупного бизнеса).

График 8. Доля малого бизнеса в структуре сделок по размеру бизнеса клиентов в 2012 году снизилась

Источник: «Эксперт РА» по данным анкет Факторов

График 9. С 2007 по 2012 год наблюдается тенденция снижения доли МСБ в структуре сделок по объему бизнеса клиентов

Источник: «Эксперт РА» по данным анкет Факторов

Лидерство в сегменте факторинга МСБ по объему денежных требований, фактически уступленных Фактору, по итогам 2012 сохраняет за собой ОАО «Альфа-Банк».

Таблица 2. Рэнкинг Факторов по объему денежных требований, фактически уступленных Факторам клиентами сегмента МСБ за 2012 год

| Место Фактора в 2012 году | Место Фактора в 2011 году | Наименование | Объем денежных требований, фактически уступленных Факторам клиентами сегмента МСБ, млн. рублей. | Объем денежных требований, фактически уступленных Фактору следующими группами компаний, млн. рублей | Доля сегмента МСБ в объемах уступленных Фактору денежных требований за 2011 год, % | Рейтинги кредитоспособности от «Эксперта РА» | |

| клиенты - малый бизнес |

клиенты - средний бизнес |

||||||

| 1 | 1 | ОАО «АЛЬФА-БАНК» | 137 724 | 51 718 | 86 006 | 84,2 | - |

| 2 | 2 | ОАО «Промсвязьбанк» | 84 241 | 30 392 | 53 849 | 32,1 | - |

| 3 | 3 | ГК НФК | 57 550 | 22 312 | 35 238 | 74,4 | - |

| 4 | 4 | ООО ВТБ Факторинг | 54 366 | 22 151 | 32 215 | 16 | - |

| 5 | 6 | ООО «ФК «Лайф» | 27 954 | 22 819 | 5 135 | 100 | - |

| 6 | 5 | ОАО АКБ «Металлинвестбанк» | 26 057 | 11 488 | 14 569 | 72,7 | - |

| 7 | 8 | ЗАО ЮниКредит Банк | 22 331 | 1 364 | 20 967 | 53,7 | - |

| 8 | 10 | ФК Санкт-Петербург | 8 313 | 3 533 | 4 780 | 80 | - |

| 9 | 11 | РФК | 6 247 | 3 913 | 2 334 | 72,7 | - |

| 10 | 9 | ОАО Банк «Петрокоммерц» | 5 598 | 1 109 | 4 489 | 6,3 | А+ |

| 11 | - | ЗАО «ФК «КЛЕВЕР» | 3 122 | 2 086 | 1 037 | 42,2 | - |

| 12 | 13 | ООО «ФакторРус» | 2 872 | 2 399 | 473 | 53,3 | - |

| 13 | 16 | ООО «Эконом-факторинг» | 1 160 | 1 160 | 0 | 100 | - |

| 14 | 18 | КБ «СДМ-БАНК» (ОАО) | 1 010 | 361 | 649 | 53,3 | - |

| 15 | 20 | «СИБСОЦБАНК» ООО | 753 | 147 | 606 | 100 | А |

| 16 | 22 | ООО ФК «КОЛЬЦО УРАЛА» | 681 | 403 | 278 | 63,4 | - |

| 17 | - | ООО «Центр-Лизинг» | 376 | 8 | 369 | 100 | - |

| 18 | 14 | ЗАО АКБ «ЦентроКредит» | 326 | 326 | 0 | 32,8 | - |

| 19 | 25 | ООО «ПОЛИТЕКС» | 201 | 107 | 94 | 3 | А |

| 20 | - | ЗАО «ОФК» | 195 | 126 | 70 | 100 | - |

| 21 | - | ЗАО «УРАЛПРИВАТБАНК» | 117 | 117 | 0 | 100 | - |

| 22 | 23 | АКБ «Ижкомбанк» (ОАО) | 75 | 75 | 0 | 100 | - |

Источник: «Эксперт РА» по данным анкет Факторов

Лизинг для МСБ: лидер по темпам роста

Рынок лизинга в целом продемонстрировал слабые темпы роста в 2012 году (прирост новых сделок составил всего 1,5% в сравнении с 2011 годом). Одной из главных причин замедления рынка стало сокращение сделок в сегменте железнодорожной техники - главного драйвера рынка. В тоже время это позитивно отразилось на росте диверсификации лизингового рынка по клиентам и сегментам. Лизинговые компании в стремлении поддержать свой бизнес больше внимания уделили малым и средним клиентам. Так, в сравнении с 2011 годом доли малого и среднего бизнеса выросли на 6 и 0,3% соответственно (см. график). Сегментами-лидерами в сделках с МСБ стали грузовой транспорт (28,4% от сделок лизинга с МСБ), железнодорожная техника (24,5%) и легковые автомобили (20,4%).

Предоставляя услуги субъектам малого и среднего бизнеса, лизинговые компании повышают уровень диверсификации своего портфеля. Спрос на лизинговые услуги со стороны представителей МСБ не сократился, а из-за ужесточения банковского законодательства, наоборот, усилился. По итогам 2012 года объем новых сделок с малым бизнесом составил 283 млрд рублей (+41% за год), со средним бизнесом - 175 млрд рублей против 169 млрд рублей годом ранее (+3,5%).

График 10. Структура сделок по субъектам бизнеса

Источник: «Эксперт РА» по данным анкет ЛК

Таблица 3. Рэнкинг лизинговых компаний по сделкам с МСБ в 2012 году

| Место по итогам 2012 года | Место в рэнкинге по итогам 2011 года | Компания | Объем новых сделок в 2012 году, млн рублей | Объем новых сделок в 2011 году, млн рублей | Темп прироста в 2012/2011, % | Рейтинги финансовой устойчивости «Эксперта РА» |

| 1 | 2 | Европлан | 44 071,2 | 31 703,4 | 39,0 | - |

| 2 | 6 | «ВЭБ-лизинг» | 34 341,0 | 15375,6 | 123,3 | - |

| 3 | 3 | «Государственная транспортная лизинговая компания» | 30 323,8 | 22552,8 | 34,5 | - |

| 4 | - | «ТрансФин-М» | 25 275,2 | - | - | А |

| 5 | 1 | «СБЕРБАНК ЛИЗИНГ» (ГК) | 22 883,6 | 52148,5 | -56,1 | - |

| 6 | 5 | CARCADE Лизинг | 21 057,6 | 17997,9 | 17,0 | - |

| 7 | 7 | ГК Балтийский лизинг | 17 143,1 | 12244,6 | 40,0 | - |

| 8 | 10 | ГЛК Газпромбанк Лизинг | 15 359,8 | 6799,1 | 125,9 | А+ |

| 9 | 8 | «Лизинговая компания УРАЛСИБ» | 12 074,0 | 9827 | 22,9 | А+ |

| 10 | 9 | «Элемент Лизинг» | 10 027,4 | 7204,9 | 39,2 | А+ |

| 11 | 16 | Система Лизинг 24 | 8 536,4 | 3945,4 | 116,4 | - |

| 12 | 12 | СТОУН-XXI (ГК) | 7 763,4 | 5288,9 | 46,8 | А |

| 13 | 14 | «КАМАЗ-ЛИЗИНГ» (ГК) | 7 489,8 | 4059,4 | 84,5 | - |

| 14 | 11 | «Дойче Лизинг Восток» | 6 119,1 | 5663,5 | 8,0 | - |

| 15 | 37 | ГК Альфа-Лизинг | 5 728,9 | 970,1 | 490,5 | - |

| 16 | 18 | «ФБ-ЛИЗИНГ» | 4 555,2 | 3225,4 | 41,2 | - |

| 17 | 33 | «МСП Лизинг» | 4 417,0 | 1 380,9 | 219,9 | - |

| 18 | - | «ВЕКТОР-ЛИЗИНГ» | 3 731,4 | - | - | - |

| 19 | - | «ЮниКредит Лизинг» и «Локат Лизинг Руссия» | 3 559,4 | - | - | - |

| 20 | - | «Тюменская агропромышленная лизинговая компания» | 3 428,8 | - | - | - |

| 21 | - | Ураллизинг | 3 427,0 | - | - | - |

| 22 | 17 | «ЭКСПО-лизинг» | 2 790,1 | 3298,2 | -15,4 | А |

| 23 | 38 | «ЮГРА-ЛИЗИНГ» | 2 241,7 | 935,0 | 139,8 | - |

| 24 | 25 | «ИКБ Лизинг» | 2 105,0 | 1930 | 9,1 | - |

| 25 | 23 | «Лизинговая компания «Дельта» | 2 012,7 | 2278,3 | -11,7 | А |

| 26 | 20 | Райффайзен-Лизинг | 1 864,0 | 2878,4 | -35,2 | - |

| 27 | 31 | «Промышленная лизинговая компания» | 1 813,3 | 1 502,0 | 20,7 | - |

| 28 | 35 | «ЭкономЛизинг» | 1 658,3 | 1 125,4 | 47,4 | В++ |

| 29 | 24 | «ЧелИндЛизинг» | 1 656,9 | 2092,6 | -20,8 | - |

| 30 | - | «Транслизинг-сервис» | 1 470,0 | - | - | - |

| 31 | «Ак Барс Лизинг» | 1 434,8 | - | - | - | |

| 32 | «ШРЕИ ЛИЗИНГ» | 1 383,7 | - | - | - | |

| 33 | 30 | «Национальная Лизинговая Компания» | 1 377,0 | 1 524,2 | -9,7% | - |

| 34 | «Санкт-Петербургская лизинговая компания» | 1 317,3 | - | - | - | |

| 35 | «ВСП-Лизинг» | 1 302,0 | - | - | - | |

| 36 | «Эксперт-Лизинг» (Челябинск) | 1 264,3 | 859,3 | 47,1 | - | |

| 37 | 42 | Югорская лизинговая компания | 1 173,8 | 833,4 | 40,8 | - |

| 38 | «БЭЛТИ-ГРАНД» | 1 146,0 | - | - | - | |

| 39 | «Экстролизинг» | 1 137,6 | - | - | - | |

| 40 | 36 | «Столичный Лизинг» | 1 047,4 | 1 076,5 | -2,7 | - |

| 41 | АКБ «ЦентроКредит» | 925,1 | - | - | - | |

| 42 | «ОФК-Лизинг» | 922,6 | - | - | - | |

| 43 | 43 | «Уралпромлизинг» (ГК) | 921,3 | 830,1 | 11,0 | - |

| 44 | 48 | «Гознак-лизинг» | 917,2 | 612,7 | 49,7 | - |

| 45 | 27 | «Банк Интеза» и «Интеза Лизинг» | 909,0 | 1 835,0 | -50,5 | - |

| 46 | 29 | «ЛИЗФАЙНЭНС» | 909,0 | 1 579,0 | -42,4 | А |

| 47 | 45 | «Лизинг Стандарт» (ГК) | 865,7 | 780,4 | 10,9 | А |

| 48 | 46 | «Межрегиональная инвестиционная компания» | 853,4 | 765,7 | 11,5 | В++ |

| 49 | 39 | «БелФин» | 817,4 | 900,4 | -9,2 | В++ |

| 50 | 47 | «Ротор-лизинг» | 774,0 | 737,2 | 5,0 | - |

Источник: «Эксперт РА» по данным анкет ЛК

Господдержка: пределы роста

Механизмы государственной поддержки кредитования МСБ столкнулись с системной проблемой: убывающей отдачей от вливания финансовых ресурсов. Все три основных канала госпомощи - МСП Банк, гарантийные фонды и МФО с государственным капиталом - встретились со структурными ограничениями. При этом уже достигнутые объемы - порядка 2-3% рынка - на рынок кредитования МСБ серьезного влияния не оказывают.

Сила и слабость портфеля МСП Банка заключается в его ориентации на «провалы рынка» - кредитование производств, в первую очередь инновационных либо осуществляющих инновационные проекты. Сила как раз в том, что такие кредиты зачастую банкам за счет своих средств в условиях дорогого фондирования кредитовать неинтересно, и МСП Банк здесь активно способствует модернизации. Слабость заключается в том, что таких проектов, к сожалению, не так много. Опрошенные «Экспертом РА» банки не смогли указать сколько-нибудь существенные объемы инновационного кредитования. Это приводит к тому, что портфель МСП Банка растет в среднем на уровне общего роста рынка кредитования МСБ. Одной из новых «фишек» призвано стать разделение кредитных рисков между банками и МСП Банком. Сделано это будет в формате совместного кредитования субъектов МСБ, когда часть ссуды будет выдаваться непосредственно с баланса МСП Банка. Это должно простимулировать рост кредитной активности банков в инновационном сегменте рынка. Есть и сложности - опыт МСП Банка по оценке кредитоспособности заемщиков ограничен, на первых порах потребуются значительные инвестиции в бизнес-процессы и инфраструктуру. Выход МСП Банка на поле разделения рисков (традиционное для гарантийных фондов) - одна из первоочередных задач для преодоления структурных ограничений двухуровневой модели финансирования кредитования МСБ.

Гарантийные фонды во многих регионах поставлены в ситуацию низкой диверсификации гарантийного портфеля по банкам. Круг местных кредитных организаций, работающих с МСБ и готовых взаимодействовать с фондами, достаточно узок, в то же время фондам нужно активно раздавать гарантии - в этом их предназначение. В итоге фонд ставится в зависимость от кредитной политики нескольких банков и, если она не совсем адекватна, несет повышенные риски. Более того, некоторые банки активно пользуются проблемой moral hazard (риск недобросовестного поведения, риск снижения ответственности) и «сливают» фондам заемщиков с повышенными рисками. Как следствие, некоторые гарантийные фонды фактически используются банками для улучшения своих риск-профилей. Способ борьбы - требование права перехода залога от банка фонду по дефолтному заемщику - сильно ограничивает круг потенциальных клиентов фондов. При этом задача стимулирования кредитования МСБ, стоящая перед фондами, выполняется не полностью. Региональные ограничения приводят к тому, что местные власти вынуждены «навешивать» на гарантийные фонды множество других задач, в частности микрофинансирование, проведение всевозможных выставок, конференций и т. д. Простого рецепта «улучшения» здесь не существует. Гарантийные фонды в регионах с небольшим набором банков - фактически заложники слабого развития кредитования МСБ. Зато при развитии рынка кредитования в целом они смогут обеспечить значительный мультипликативный эффект.

Андрей Петров о роли государства: «…нужно продолжать совершенствовать и развивать механизмы поддержки не финансового характера, а процедурного и информационно-просветительского характера, направленного на формирование и развитие благоприятной предпринимательской среды»

Сегмент государственных МФО близок к стагнации из-за жестких ограничений приказа МЭР № 223. МФО с государственным финансированием могут принимать на себя только очень небольшие риски. Из-за этого они вынуждены работать на очень специфическом сегменте рынка кредитования малого бизнеса. Приказ № 223 МЭР, в частности, требует от них маржи не более 10%, срока кредитования до 12 месяцев и среднего размера займа менее 700 тыс. рублей. Пул качественных заемщиков, потребности которых подходили бы под эти требования, крайне мал. Более того, значительная часть МФО столкнулась с тем, что такие заемщики на их региональных рынках закончились: либо они уже охвачены программой, либо перешли в местные банки, активно развивающие программы микрокредитования. В итоге МФО вынуждены лавировать между требованиями к портфелю и необходимостью освоения бюджетных средств.

Некоторые МФО вынуждены были для роста портфеля пойти на нарушения, связанные с возможностью широкой трактовки 223 приказа. В частности, на рынке распространилась перекредитовка - как средство для выдачи «длинных» займов, предоставление займов аффилированным лицам - как средство для обхода требования по среднему размеру займа. Отраслевая диверсификация многих МФО также приказу № 223 МЭР не удовлетворяет. Рецептом поддержки рынка госМФО могло бы стать ослабление требований 223 приказа как в части срочности портфеля займов, так и в части среднего размера займов. Но такое ослабление должно идти рука об руку с ужесточением по другим направлениям. В частности, необходимо внедрение стандартов риск-менеджмента, разработка четких систем мотивации руководства и широкое распространение внешней независимой оценки деятельности МФО (например, через рейтингование).

Экстенсивное увеличение объемов господдержки кредитования МСБ должно идти вместе с преодолением структурных проблем. Необходимо внедрение отраслевых стандартов работы институтов, через которые осуществляются вливания средств и изменение законодательства под фактически сложившиеся условия работы на рынке.

Прогноз умеренно позитивный

«Эксперт РА» ожидает роста портфелей МСБ в 2013 году на уровне 15-17%. На объемах скажутся сокращение дюрации кредитов и упор банков на продукты с невысокими рисками. Фабрики микрокредитов для МСБ, дающие значительную маржу, были попыткой банков выйти на рынок с высокомаржинальными продуктами.

Давление со стороны снижения норматива Н1 (в целом по банковской системе снизился за 2 последних года на 4 п. п., до уровня 13,7% на 01.01.13) на кредитование среднего бизнеса в 2013 году ослабеет. Внедрение элементов Базеля III подстегнет банки к увеличению капитала, который нужно будет размещать в доходные активы. Позитивное влияние окажет и рост числа кредитных рейтингов у компаний среднего бизнеса, которые позволяют снизить давление на Н1.

График 11. Н1 по банковской системе снижается

Источник: оценка «Эксперта РА» по данным Банка России

График 12. Розница и в 2013 году останется лидером кредитования

Источник: оценка «Эксперта РА», данные Банка России

В 2013 году вводятся более жесткие требования Базеля III к структуре капитала кредитных организаций. Регулятивные новации накладываются на замедление экономики, которое может быть предвестником начала новой волны кризиса. Банки, принявшие участие в опросе «Эксперта РА», снизили ориентиры по росту своих портфелей МСБ в среднем на 5-7 п. п. При этом, если раньше закладывался опережающий, по сравнению со средним бизнесом, рост портфелей малого бизнеса, то теперь кредитные организации ожидают более «равномерных» цифр. Причины - повышенная чувствительность малого бизнеса к кризисным явлениям и рост давления государства на сектор малого бизнеса через увеличение социальных взносов.

Замедление экономического роста в последние месяцы быстрее всего отразилось на малом бизнесе. В конце 2012 года МЭР пересмотрел прогноз по промпроизводству по году с 3,6 до 3,2%. В январе-марте 2013 года наблюдается ухудшение, с учетом сезонности, динамики ВВП. Субъекты малого бизнеса начали ставить перед собой менее амбициозные задачи, которые требуют меньших кредитных ресурсов. «МСБ наиболее чувствителен к рыночным колебаниям, так как высок уровень кредитной нагрузки и практически отсутствует накопленная прибыль прошлых периодов», - отмечает Сергей Гандзюк, вице-президент ОАО «Банк Российский Кредит». «Предприниматели часто не способны самостоятельно обеспечить непрерывность своей деятельности при непредвиденных расходах, то есть почти любые форс-мажорные обстоятельства могут вызвать серьезные финансовые проблемы», - соглашается с ним Мария Барсова, директор департамента по страхованию имущественных рисков и ответственности СГ «УРАЛСИБ».

Рост соцвзносов привел к вымыванию с рынка значительного количества ИП, которые перешли в «серую» зону. Напрямую кредитования это не коснулось, т. к. в эту зону переходили в первую очередь маленькие ИП с небольшой потенциальной кредитной емкостью. «Серость» ударит с другой стороны - снизит комиссионные доходы банков, получаемые от обслуживания ИП.

В лидерах рынка по итогам 2013 года окажутся банки, внедрившие практику обслуживания МСБ по комплексным тарифам, а также кредитные организации, сумевшие выстроить «кредитные фабрики».

Крупные банки за счет повсеместного внедрения идеологии комплексного обслуживания покажут и в 2013 году динамику кредитования лучше, чем небольшие кредитные организации.

График 13. В 2013 году портфель МСБ вырастет на 15-17%

Источник: оценка «Эксперта РА»,данные Банка России

* Данные «Эксперта РА»

** Прогноз «Эксперта РА»

Обзор подготовили:

Антон Картуесов, заместитель руководителя отдела рейтингов кредитных институтов

Сараев Александр, эксперт отдела рейтингов кредитных институтов

Михаил Доронкин, заместитель руководителя отдела рейтингов кредитных институтов

Станислав Волков, руководитель отдела рейтингов кредитных институтов

Павел Самиев, заместитель генерального директора

Интервью с партнерами исследования можно посмотретьна сайте «Эксперта РА»

Рэнкинги банков, кредитующих МСБ, можно посмотретьна сайте «Эксперта РА»