(Из материалов VI Всероссийской конференции представителей малых предприятий

«Малый бизнес – экономическая основа развития местного самоуправления»,

состоявшейся 26 апреля 2005 года в Торгово-промышленной палате Российской Федерации)

Малый бизнес должен рассматриваться как явление социальное, обеспечивающее занятость и самозанятость населения, реализацию предпринимательской инициативы и инноваций, а также другие эффекты, а не как один из основных наполнителей бюджета. В тоже время прозрачность системы и уровень налогообложения всегда относятся к числу наиболее значимых для малого бизнеса, чтобы налоговое бремя было посильным для малых предприятий, чтобы они стремились вести свой бизнес в легальной экономике, а не в «тени», основные налоговые поступления от малого бизнеса (прежде всего мелкого) должны быть сосредоточены на уровне муниципальных бюджетов.

На данный момент в России действует несколько режимов налогообложения субъектов малого предпринимательства: общепринятая система, налог на совокупный доход (единый налог, взимаемый в связи с применением упрощенной системы налогообложения, единый налог на вмененный доход для отдельных видов деятельности), единый сельскохозяйственный налог, уплачиваемый крестьянскими (фермерскими) хозяйствами и индивидуальными предпринимателями

В настоящее время достаточно трудно рассчитать налоговые поступления от малого бизнеса по уровням бюджета и оценить их роль в местных бюджетах по следующим причинам:

В статистике поступлений отдельно не выделяются субъекты малого предпринимательства, кроме того министерство по налогам и сборам не охотно делится своей информацией, доступ к ней является регламентированным. Имеющиеся источники используют классификации по отдельным видам налоговых и других доходов бюджетов.

В связи с вышеперечисленным достоверное определение поступлений и доли налогов от малого бизнеса в общих поступлениях возможно только в отношении отдельных налогов:

- налог на доходы физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица

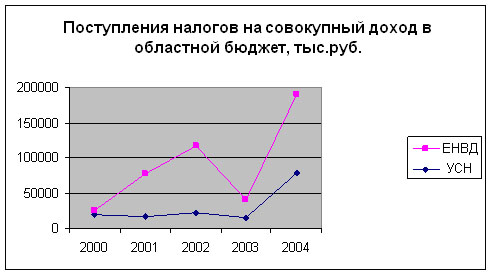

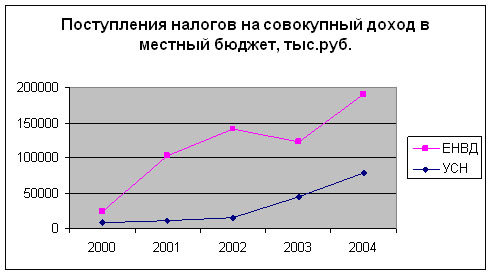

- налог на совокупный доход: (график.1,2): упрощенная система налогообложения (график 3) и единый налог на вмененный доход для отдельных видов деятельности (график4).

График 2

Оценка единого налога, взимаемого в связи с применением упрощенной системы налогообложения

При определении целесообразности использования упрощенной системы налогообложения, необходимо учитывать достаточно большое количество факторов, в том числе добровольный переход к упрощенной системе или возврат к общему режиму налогообложения, объект налогообложения.

В случае, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6%, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15%. Выбор объекта налогообложения определяется налогоплательщиком, что позволяет субъектам предпринимательства оптимизировать налоговые платежи и делает применение упрощенной системы налогообложения для субъектов малого предпринимательства довольно привлекательной

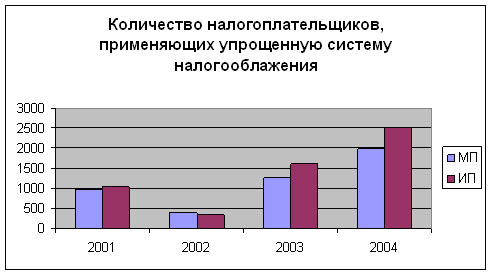

Среди субъектов малого предпринимательства области в I полугодии 2001 г. упрощенную систему налогообложения применяли 955 малых предприятия и 1030 индивидуальных предпринимателя, в связи с изменением законодательства в 1 полугодии 2002г. по упрощенной системе налогообложения продолжили работать 399 малых предприятия и 357 индивидуальных предпринимателя, ведение в действие главы 262 «Упрощенная система налогообложения» существенно повлияло на деятельность предпринимателей и в 1 полугодии 2003г. по упрощенной системе налогообложения продолжили работать 251 малые предприятия и 324 индивидуальных предпринимателя, 1008 малых предприятий и 1283 индивидуальных предпринимателя впервые стали применять упрощенную систему налогообложения, в 1 полугодии 2004года количество налогоплательщиков, применяющих упрощенную систему налогообложения составило 1977 малых предприятий и 2522 индивидуальных предпринимателя. (см. рис.1)

Рис.1

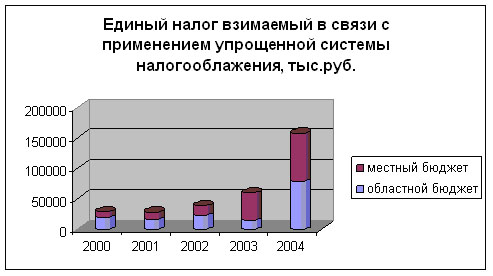

Государственная политика по внесению изменений в Налоговый кодекс существенно повлияла на поступления от данного вида налога в региональный и местный бюджеты.

График 3

Роль единого налог на вмененный доход для отдельных видов деятельности для местных бюджетов.

Единый налог на вмененный доход является одним из основных инструментов, призванных обеспечить равномерное распределение налогового бремени среди налогоплательщиков.

Данный закон направлен на привлечение к уплате единого налога на вмененный доход организаций и индивидуальных предпринимателей, занимающихся предпринимательской деятельностью в сферах, где налоговый контроль значительно затруднен, а именно: в розничной торговле, общественном питании, бытовом и транспортном обслуживании. У перечисленных налогоплательщиков расчеты с покупателями и заказчиками осуществляются в наличной денежной форме.

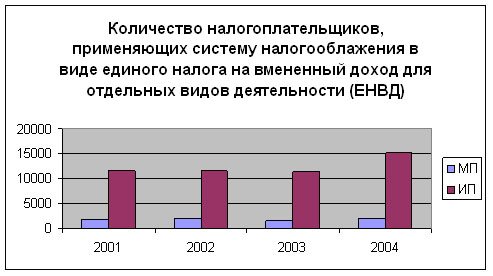

Количество плательщиков единого налога на вмененный доход на территории Ульяновской области по состоянию на 01.07.2001г. составило: 1766 малых предприятий, 11590 индивидуальных предпринимателей; на 01.07.2002г.- 1952 малых предприятий, 11609 индивидуальных предпринимателей, по состоянию на 01.07.2003г наблюдается снижение количества, плательщиков единого налога на вмененный доход до 1615 малых предприятий, 11453 индивидуальных предпринимателей. Это связано с тем, что значительно сократился вид деятельности подпадающий под действие ЕНВД, на 01.07 2004г. количество плательщиков единого налога составило 1998 малых предприятий, 15242 индивидуальных предпринимателя (см.рис.2).

Рис. 2

В процессе применения единого налога на вмененный доход выяснилось, что итоги перевода предпринимателей – физических лиц и юридических лиц – различаются. От введения единого налога на вмененный доход эффект достигнут в результате перевода на его уплату индивидуальных предпринимателей, осуществляющих предпринимательскую деятельность без образования юридического лица, причем в основном за счет увеличения налоговой нагрузки.

Основной причиной создавшегося положения является то, что базовая доходность различных видов деятельности установлена в одинаковом размере для юридических и физических лиц, в то время как до перевода на уплату единого налога на вмененный доход юридические лица уплачивали налоговые платежи в значительно большем размере.

Практика, таким образом, показывает, что для объективного определения величины вмененного дохода должна быть разработана система показателей, отражающих реальные доходы налогоплательщиков.

Значение корректирующего коэффициента К-2, учитывающего совокупность особенностей ведения предпринимательской деятельности, оказывающее основное влияние на величину налога на вмененный доход, установлены для организаций в заниженных размерах (из расчета применительно к индивидуальным предпринимателям). Эти размеры не обеспечивают компенсацию ранее уплачиваемых ими налогов (НДС, акцизы, налог на прибыль, налог на имущество и т.д.).

По мнению большинства опрошенных предпринимателей, участвовавших в анкетировании, проведенном комитетом администрации Ульяновской области по поддержке малого бизнеса и предпринимательства, передача полномочий центральным властям по установлению базовой доходности не обеспечила стабильности в налогообложении.

Прежде всего, несправедливым по отношению ко многим категориям плательщиков является средний коэффициент доходности, исчисленный на основе данных бухгалтерского учета и статистики: он ставит мелкий, средне- и низкорентабельный бизнес в крайне сложное положение. Затруднительно определить фиксированные показатели коэффициента К-2 , которые могли бы учитывать всю совокупность факторов, влияющих на деятельность предприятий.

Кроме того, расчет десятков параметров налога для каждого вида и места деятельности требует огромных затрат – как времени, так и бюджетных средств.

При этом, порядок «вменения» дохода не предусматривает вариантов налогообложения, в случаях когда доход предприятия в течение определенного времени отсутствует вовсе. Непонятно, как учитывать естественное снижение доходности предприятия в случае открытия (функционирования) других аналогичных предприятий на той же территории в течение налогового периода, когда запрещено пересматривать размер вмененного дохода и корректирующие коэффициенты.

В законе также не учитываются сложности уплаты налога с вмененного дохода предприятиями и предпринимателями, которые только начинают свою деятельность, учитывая необходимость уплаты других обязательных платежей, связанных с регистрацией, лицензированием, получением торгового патента и др.

В настоящее время законодатель учел местную специфику основной части малого бизнеса, муниципалитетам предоставлена возможность по регулированию параметров системы налогообложения малого бизнеса.

Одной из задач, единого налога на вмененный доход, является упрощение изъятия налога (техники исчисления, методик, инструкций и законов) с налогоплательщиков, занимающихся предпринимательской деятельностью в вышеперечисленных сферах.

На практике, внесение изменений в Налоговый кодекс по единому налогу на вмененный доход реально не упростило для субъектов малого и среднего предпринимательства систему учета, отчетности и налогообложения.

Переход на уплату единого налога на вмененный доход не освобождает налогоплательщиков от обязанностей, установленных действующими нормативными актами Российской Федерации, по предоставлению в налоговые и иные государственные органы бухгалтерской, налоговой и статистической отчетности. При осуществлении нескольких видов деятельности, подпадающих под действие обложения единым налогом на вмененный доход, учет доходов и расходов ведется раздельно по каждому виду деятельности. Налогоплательщики, осуществляющие наряду с деятельностью на основе свидетельства иную предпринимательскую деятельность, ведут раздельный бухгалтерский учет имущества, обязательств и хозяйственных операций, проводимых ими в процессе деятельности на основе свидетельства и в процессе иной деятельности.

Таким образом, вместо реального упрощения системы учета и отчетности для разных видов деятельности предусматривается различный порядок ведения раздельного бухгалтерского учета и отчетности.

При наличии других видов деятельности такая организация (предприниматель) обязана уплачивать действующие налоги и сборы и представлять в налоговый орган по месту налогового учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах, а также бухгалтерскую отчетность в соответствии с Федеральным законом «О бухгалтерском учете».

Субъекты малого и среднего предпринимательства – организации с небольшой численностью работников и индивидуальные предприниматели. Ограниченность средств, как правило, им не позволяют иметь высококвалифицированных бухгалтеров, юристов, новейшие автоматизированные бухгалтерские программы, а также возможность обращаться в консалтинговые и аудиторские компании.

Поэтому для субъектов малого предпринимательства крайне важно иметь наиболее простую систему налогообложения, которая бы не отвлекала много средств на ее ведение.

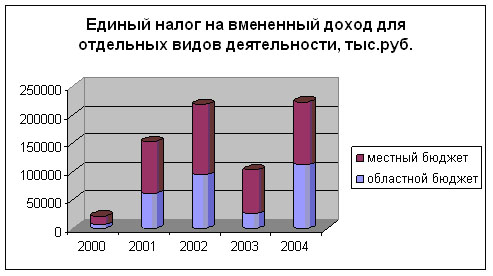

Законодательно изменились нормативы отчислений доходов от уплаты единого налога на вмененный доход (см.таблицу).

|

. |

Федераль- |

............... |

Област- |

............... |

............... |

Местный бюджет |

............... |

............... |

|

. |

|

|

|

|

|

|

|

|

|

Юридические лица |

|

|

|

|

|

|

|

|

|

Индивидуальные предприниматели |

|

|

|

|

|

|

|

|

Стимулирующая роль, единого налога на вмененный доход для отдельных видов деятельности обосновывается тем, что он представляет собой фиксированные платежи, не зависящие от объема продукции.

График 4

Методологические проблемы установления доли налоговых поступлений от малого бизнеса по уровням бюджетов

Оценить распределение налоговых поступлений от субъектов малого предпринимательства, применяющих общеустановленную систему налогообложения по уровням бюджета можно только приблизительно.

1. Налог на прибыль:

- налог на прибыль организаций

доля налоговых поступлений от субъектов малого предпринимательства, рассчитывалась исходя из соотношения количества малых предприятий к общему количеству предприятий, при этом из количества малых предприятий вычитаются предприятия сработавшие с убытками в расчетном периоде.

- налог на доходы физических лиц

рассчитывался исходя из численности постоянных работников на малых предприятиях, к численности занятых в экономике области

2. Налоги на товары и услуги, лицензионные и регистрационные сборы

В этих налогах также есть определенная доля поступлений от субъектов малого предпринимательства и занятых по найму на малых предприятиях и у индивидуальных предпринимателей. Однако не представляется возможным вычленить в этих поступлениях доходы от малого бизнеса, основываясь на данных имеющейся статистики.

- акцизы по подакцизным товарам (продукции) и отдельным видам минерального сырья, производимом на территории РФ

доля налоговых поступлений от субъектов малого предпринимательства рассчитана исходя из данных сплошного единовременного обследования малых предприятий по результатам работы за 2000г., «товарная структура оборота малых предприятий розничной и оптовой торговли за 2000г.»

- лицензионные и регистрационные сборы

доля налоговых поступлений от субъектов малого предпринимательства рассчитана на основании результатов лицензирования отдельных видов деятельности на территории Ульяновской области.

- налог на добавленную стоимость, налог с продаж

для расчета использовался показатель товарооборота и выпуска товаров и услуг доли малых предприятий в экономике.

3. Налог на имущество

доля налоговых поступлений от субъектов малого предпринимательства рассчитана исходя из общей балансовой стоимости основных фондов всех предприятий и организаций области, по данным сплошного единовременного обследования малых предприятий по результатам работы за 2000г

4. Платежи за пользование природными ресурсами

доля налоговых поступлений от субъектов малого предпринимательства, рассчитывается исходя из доли малых предприятий в объеме промышленного производства,

5. Прочие налоги, пошлины и сборы

для расчета использовался показатель товарооборота и выпуска товаров и услуг доли малых предприятий в экономике

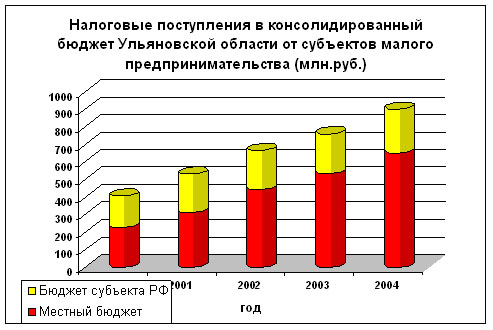

Ниже (график 5) представлены налоговые поступления в консолидированный бюджет от субъектов малого предпринимательства по всем видам налогов.

График 5

Как видно из приведенных выше показателей, пропорции распределения налогов от субъектов малого предпринимательства смещены в пользу местных бюджетов

Разумная система налогообложения малого бизнеса, исходящая из признания высокой экономической и социальной значимости малых фирм позволит муниципалитетам существенно увеличить долю налоговых поступлений от субъектов малого предпринимательства в местный бюджет, в рамках действующего законодательства.

Тишина И.Н.

заместитель председателя комитета по поддержке малого

бизнеса и предпринимательства администрации Ульяновской области